А. Фрост, Р. Пректер "Волновой принцип Эллиотта. Ключ к пониманию рынка". «Волновой принцип Эллиотта: Ключ к пониманию рынка» Роберт Пректер, Альфред Фрост Джозеф "Упрощенный анализ волны Эллиотта"

Ральф Нельсон Эллиот (1871-1948) начал свою карьеру инженером, а не профессиональным аналитиком рынка. Оправившись от тяжелой болезни в 30-х годах, он переключил свой интерес на анализ цен акций, сосредоточившись на Индексе Доу-Джонса.

После нескольких замечательно успешных прогнозов в 1939 году Эллиот опубликовал ряд крупных статей в журнале "Файнэншл уорлд" (Financial World), в которых впервые показал, что Индекс Доу-Джонса движется в определенном ритме.

Рыночная теория Эллиота основана на следующем факте: каждое явление на нашей планете движется по тому же принципу, что и приливы: за приливом следует отлив, за действием - противодействие. Время не влияет на эту схему, потому что структура рынка в своей полноте остается постоянной.

В этом разделе кратко рассмотрены и проанализированы концепции Эллиота. Однако важно обсудить его идеи, объясняющие фундаментальные концепции и использованные нами в анализе инструментов Фибоначчи. Не будем погружаться в особые детали; большинство фактов подробно описано в книге "Приложения и стратегии Фибоначчи для трейдеров".

Наше внимание будет сфокусировано на главных аспектах работы Эллиота, имеющих длительное значение. Даже если мы не соглашаемся с некоторыми открытиями Эллиота, его идеи достойны восхищения. Мы знаем, насколько трудно создавать новые концепции рыночного анализа без технической поддержки, доступной сегодня. Когда мы начали изучать работы Эллиота в 1977 году, было очень трудно достать все данные для глубокого анализа. Насколько же труднее это должно было быть для Эллиота в те годы, когда он начинал свою работу! Компьютерная технология, доступная сегодня, позволяет быстро тестировать и анализировать, но все же для того, чтобы начать, необходимо иметь в своем распоряжении идеи Эллиота.

Эллиот писал: "Закон природы охватывает наиболее важный изо всех элементов выбор времени. Закон природы не система или метод игры на рынке, а феномен, похоже, отмечающий прогресс всех видов человеческой деятельности. Его применение в прогнозировании революционно".*

Эллиот опирался в своем открытии на закон природы: "Этот закон, стоящий за рынком, можно увидеть только тогда, когда рынок рассматривается в надлежащем свете и затем анализируется с использованием этого подхода. Проще говоря, фондовый рынок создание человека, следовательно, он отражает характерные особенности человека" (с. 40).

Перспектива предсказывать движение цен с использованием принципов Эллиота побуждает легионы аналитиков трудиться день и ночь. Мы сосредоточимся на самой возможности предсказания и попробуем ответить на вопрос, возможно ли это.

Эллиот выразился очень определенно, когда представлял свою концепцию волн: "Любая человеческая деятельность имеет три отличительные особенности: модель (фигура), время и отношение, и все они подчиняются ряду суммирования Фибоначчи" (с. 48).

После того, как волны интерпретированы, это знание может применяться к любому движению, потому что одни и те же правила применяются к ценам акций, облигаций, зерновых и других фьючерсов.

Наиболее важный из трех этих упомянутых факторов - модель (ценовая фигура). Модель всегда развивается, формируясь вновь и вновь. Обычно, хотя и не всегда, можно заранее увидеть соответствующий тип модели. Эллиот описывает этот рыночный цикл как "...разделенный, прежде всего на "бычий рынок" и "медвежий рынок"" (с. 48).

The Complete Writings of R. N. Elliott with Practical Application from J. R. Hill, by J. R. Hill, Commodity Research Institute, NC, 1979 (последующих ссылки также сделаны на Эллиота), р. 84.

Бычий рынок может быть разделен на пять "главных волн", а медвежий рынок - на три главные волны. Главные волны 1, 3 и 5 бычьего рынка подразделены на пять "средних волн" каждая. Затем волны 1, 3 и 5 каждой средней волны подразделены на пять "малых волн" (рисунок 1.8).

Беда с этой общей рыночной концепцией в том, что в большинстве случаев регулярных (правильных) колебаний с 5 волнами не бывает. Регулярное колебание с 5 волнами лишь исключение из правила, которое Эллиот пытался довести до ума введением в концепцию сложных вариаций.

Эллиот представил ряд рыночных моделей (фигур), применимых почти к каждой ситуации рыночного развития. Если ритм рынка правильный, волна 2 не будет восстанавливаться (retrace) до начала волны 1, а волна 4 не будет корректироваться (correct) ниже вершины волны 1 (рисунок 1.9). В тех случаях, когда такое происходит, следует пересчитать волны.

Каждую из двух корректирующих волн 2 и 4 можно подразделить натри волны более низкой категории. Корректирующие волны 2 и 4 в фигуре чередуются. Эллиот назвал это правилом чередования. Если волна 2 простая, волна 4 будет сложная, и наоборот (рисунок 1.10). Сложность в этом смысле - еще один термин, необходимыый для описания того факта, что волна 2 (или волна 4) состоит из подволн и не идет прямолинейно, как это делают простые волны.

Исходя из своего замечательного наблюдения о чередовании простых и сложных волн и формулирования этого факта как правила развития рынка, Эллиот привязал закон природы к человеческому поведению и, таким образом, к поведению инвесторов.

В природных феноменах, таких как подсолнечник, сосновая шишка и ананас, имеются спирали с чередующимся вращением - сначала по часовой стрелке, а затем против часовой стрелки. Это чередование рассматривается как эквивалент чередования простых и сложных совокупностей в корректирующих волнах 2 и 4.

В дополнение к коррекциям (как неотъемлемой части любого рыночного движения) Эллиот анализировал расширения как усиления трендов в ту или иную сторону рынка, будь то восходящие или нисходящие тренды. "Расширения могут появляться в любой из трех импульсных волн - волне 1, 3 или 5, но никогда не больше, чем в одной" (с. 55).

На рисунке 1.11 показаны комбинации импульсных волн и расширений в 1, 3 и 5 волне восходящего тренда рынка. Все эти три волновых расширения могут быть развернуты как импульсные волны и расширения нисходящих трендов.

На этом этапе воздержимся от рекомендаций читателям по всем возможным вариантам, приведенным в публикациях Эллиота. Вместо этого смоделируем принципиальную схему перемещений рынка, основанную на импульсных волнах, коррекциях и расширениях.

Цель этого беглого обзора - показать сущность идей Эллиота и проследить, как они все более усложняются. На наиболее сложных стадиях даже для очень опытных последователей Эллиота почти невозможно применять все правила волновых фигур Эллиота в торговле в режиме реального времени.

Эллиот и сам признавал: "Коррекции бычьих и медвежьих колебаний понять значительно труднее" (с. 48). Проблема в том, что сложная природа структуры волн не оставляет места для предварительных прогнозов будущих движений цен. Схемы и структуры выглядят совершенными лишь в ретроспективе. Множество описанных Эллиотом правил и ситуаций может использоваться для наложения на любую ценовую фигуру после ее появления. Но для торговли в режиме реального времени этого недостаточно.

Завершая комментарии по Эллиоту, резюмируем те сегменты открытий Эллиота, которые могут использоваться для построений концепций и инструментов торговли, легких в применении и имеющих отношение к тому, что мы говорили о ФИ Фибоначчи как константе естественного роста.

Принципы Эллиота, описывающие рынки, постоянно движущиеся в ритме волн, продуманы блестяще, прекрасно работают на равномерных рынках и дают ошеломляющие результаты при ретроспективном изучении графиков.

Наиболее значительная проблема их в том, что колебания рынка неравномерны. Отсюда трудности с конкретными ответами на вопросы типа:

Является ли точка, в которой мы начинаем наш отсчет волн, частью импульсной волны или частью корректирующей волны?

Будет ли пятая волна?

Коррекция плоская или зигзагообразная?

Будет ли расширение в волне 1, 3 или 5?

Эллиот по этому поводу специально писал: "Этот Принцип тщательно проверен и успешно использовался подписчиками для прогнозирования рыночных движений" (с. 107). И: "В дальнейшем письма будут публиковаться по завершении волны, не дожидаясь завершения всего цикла. В этой связи изучающие смогут понять, как составлять свои собственные прогнозы, причем совершенно бесплатно. Этот феномен и его практическое применение становятся все более и более интересными, потому что рынок непрерывно демонстрирует новые примеры, к которым могут применяться неизменные правила" (с. 137).

Наша собственная работа с концепциями Эллиота, осуществляемая под множеством различных углов на протяжении более 20 лет, не поддерживает утверждение, что структура волны обладает прогнозирующим потенциалом. Структура волны слишком сложна, особенно в корректирующих волнах. Правило чередования чрезвычайно полезно, но эта абстрактная схема не говорит нам, например, следует ли ожидать:

Коррекции трех волн,

двойной боковой коррекции или

тройного бокового движения.

Еще менее вероятна возможность прогнозирования ценовой фигуры с 5 волнами. Появление расширений в волне 1, волне 3 или волне 5 еще более усложняет проблему. Прелесть работы с концепцией Эллиота не в количестве волн. Мы можем только согласиться, когда Дж. Р. Хилл заявляет в своем практическом приложении: "Представленная концепция чрезвычайно полезна, но люди буквально "лезут на стену", когда пытаются подогнать фигуры графиков в точное соответствие с волной Эллиота" (с. 33).

Эллиот сосредоточивается на распознавании фигур. Вся его работа направлена на предсказание будущих движений цены на основе существующих фигур, но он, похоже, в этой области не преуспевает.

Эллиот и сам выражал неуверенность в нумерации волн, когда писал в различных информационных бюллетенях: "Боковое движение в течение этих пяти недель было лишено фигуры, чего никогда прежде не отмечалось" (с. 167).

В другом месте он писал: "Фигура движения через основание настолько редка, что даже не упоминается в Трактатах. Эти детали расстраивают любую нумерацию" (с. 165).

И вновь: "Элемент времени [имеется в виду ряд суммирования Фибоначчи] как независимый инструмент, однако, продолжает сбивать с толку, когда делаются попытки применить любое известное правило последовательности к продолжительности трен-да" (с. 180).

И наконец: "Элемент времени основан на ряде суммирования Фибоначчи, но имеет свои ограничения и может использоваться только как дополнение волнового принципа" (с. 186).

Эллиот не понимал, что важна не нумерация волн, а ФИ Фибоначчи. Отношение Фибоначчи - закон природы и человеческое поведение. При наблюдении колебаний рынка мы пытаемся измерить не больше и не меньше, чем ФИ Фибоначчи. В то время как ряд суммирования Фибоначчи и отношение Фибоначчи ФИ постоянны, нумерация волн вводит в заблуждение.

Эллиот пробовал предсказывать движение цены из пункта В в пункт С, основываясь на рыночных фигурах (рисунок 1.12). Мы считаем это невозможным, и сам Эллиот никогда не утверждал, что он способен делать это механически.

Изучая публикации Эллиота более тщательно, все же можно выделить некое правило, имеющее прогнозирующую силу. "Циклическая фигура, или мера массовой психологии - это пять волн вверх и три волны вниз, всего восемь волн. Эти фигуры имеют прогнозирующее значение: когда заканчиваются пять волн вверх, последуют три волны вниз, и наоборот" (с. 112). С этим утверждением нельзя не согласиться. Рисунок 1.13 визуализирует эти последние выводы Эллиота.

Наиболее вероятно, Эллиот не понимал, что в его стратегии произошло полное изменение. Это последнее заявление Эллиота представляет собой стратегию, противоположную по сравнению с подходом на рисунке 1.12. Вместо попытки предсказать движение цены из точки В в точку С он ждет, согласно рисунку 1.13, до самого конца 5-волнового движения, потому что потом можно ожидать три волны в противоположном направлении.

Мы полностью принимаем этот подход Эллиота и в последующих разделах укрепим его идею дополнительными правилами. Числа 5 и 3 члены ряда суммирования Фибоначчи, следовательно, они не могут вводить в заблуждение в нашем анализе.

Мы представим и другие инвестиционные стратегии, близко связанные с отношением Фибоначчи. Мы охватим коррекции и расширения, как это делал Эллиот, но сделаем это по-другому, всегда фокусируясь на отношении Фибоначчи ФИ и его представлении в инструментах, которые мы анализируем.

Эллиот никогда не работал с геометрическим подходом. Мы, однако, разработали компьютеризированные ФИ-спирали и ФИ-эллипсы, готовые к применению в анализе. Мы абсолютно уверены, что в этом решение проблемы объединения цены и времени в составном аналитическом подходе. Это идет гораздо дальше того, с чего мы начали в нашей первой книге приблизительно восемь лет назад.

Используя наши торговые инструменты Фибоначчи и компьютерную программу WINPHI, мы в последующих главах сконцентрируем наши исследования главным образом на дневных ценовых гистограммах.

Все представленные инструменты тщательно протестированы нами и готовы к применению на фьючерсных и фондовых рынках. Исследования показывают, что можно также использовать внут-ридневные данные, но при других параметрах. Требуется провести больше исторических испытаний на тиковых или внутридневных данных прежде, чем смогут быть установлены определенные правила применения геометрических инструментов, основанных на Фибоначчи, в режиме реального времени.

Ральф Эллиотт (1871-1948), бухгалтер по профессии, работал в сфере ресторанного бизнеса и железнодорожного транспорта. В разное время он служил в различных железнодорожных компаниях Мексики и некоторых других стран Центральной Америки. В 1927 году он вышел на пенсию по состоянию здоровья - результат тяжелого заболевания, которое он перенес в Гватемале, после чего в течение нескольких лет с трудом восстанавливал, здоровье дома, в Калифорнии.

В долгий период выздоровления Эллиотт разработал свою теорию поведения фондового рынка . Он, видимо, находился под сильным влиянием теории Доу, в которой, следует отметить, много общего с его собственной. В 1934 году он написал Коллинзу, который в то время работал редактором биржевого бюллетеня "Инвестмент каунсел", и сообщил, что является подписчиком бюллетеня Роберта Ри, и, следовательно, знаком с книгой последнего, посвященной теории Доу. Он также написал, что концепция волн является "весьма необходимым дополнением теории Доу".

Эллиотт сообщил Коллинзу о своем открытии и выразил надежду, что смог бы поступить на работу в его фирму. Последовала оживленная переписка, и вскоре Коллинз, поверив в значимость открытия Эллиотта, помог последнему начать карьеру на Уолл-Стрите и даже согласился в 1938 году издать его книгу "Принцип волн". Коллинз также познакомил Эллиотта с редакторами журнала "Файненшл Уорлд". После этого Эллиотт написал серию из двенадцати статей, в которых изложил свою теорию. Статьи были опубликованы в 1939 году.

А в 1946 году, за два года до смерти, Эллиотт написал самую важную из своих работ, посвященных "теории волн" : "Закон природы - главная тайна вселенной" (Nature"s Law - The Secret of the Universe). Название работы, возможно, звучит несколько напыщенно. Дело в том, что Эллиотт считал свою концепцию рынка ценных бумаг частью гораздо более значительного целого - а именно, универсального закона природы, управляющего всеми сферами жизни человечества. Хотя было бы очень любопытно рассмотреть теорию Эллиотта именно с этой точки зрения, мы тем не менее, вынуждены оставить эту фундаментальную тему и обратить внимание на те аспекты теории волн, которые имеют непосредственное отношение к рынку ценных бумаг.

Труды Эллиотта могли бы оказаться вовсе забытыми, если бы не Э. Болтон, который в 1953 году начал публиковать работы по теории волн в качестве ежегодного приложения к журналу "Бэнк Кредит Эналист". Публикации продолжались в течение четырнадцати лет - вплоть до смерти Болтона в 1967 году. Еще в 1960 году Болтон издал книгу "Принцип волн Эллиотта - критический анализ " (Elliott Wave Principle - А Critical Appraisal), которая стала первым крупным трудом, посвященным волновой теории со времени смерти ее основоположника.

В 1967 году публикацию приложений продолжил Э. Фрост, а в 1970 году он написал свою последнюю крупную работу, посвященную теории Эллиотта, вышедшую в "волновом" приложении журнала "Бэнк Кредит Эналист". В 1980 году Прехтер опубликовал собрание сочинений Эллиотта. Читатели получили доступ к классическим, давно не издававшимся работам Эллиотта. Сам Прехтер считается одним из ведущих специалистов по теории волн. Он издает ежемесячный бюллетень "Вестник теории волн Эллиотта" , в котором освещаются проблемы применения волновой концепции на рынках ценных бумаг, процентных ставок и ценных металлов. Вопросы, связанные с использованием теории волн на рынках товарных фьючерсов, рассматриваются в другом бюллетене, также издаваемом Р. Прехтером, автором которого является Д. Уэйс.

"Зигзагом" называют трехволновую корректирующую конфигурацию, направленную против хода основной тенденции. Эта модель разбивается в последовательность: 5-3-5. На рисунк 8 показаны примеры корректирующих зигзагов для бычьего рынка.

2. Плоские волны

Плоская коррекция, в отличие от зигзагообразной, образует конфигурацию 3-3-5. Обратите внимание, что на примерах рисунки 10, 12 волна А состоит из трех волн, а не из пяти. В целом плоская волна является скорее конфигурацией консолидации, чем коррекции. Она свидетельствует о силе бычьего рынка. На рисунках 9-12 показаны примеры классических плоских волн.

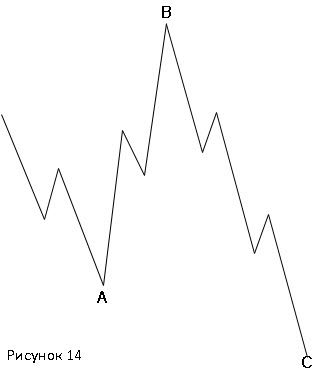

Так, на бычьем рынке в ходе оживления волна В достигает вершины волны А, демонстрируя более высокий рыночный потенциал. Завершающая волна С заканчивает свой ход у основания волны А или чуть ниже - в отличие от модели зигзаг, которая опускается гораздо ниже. Встречаются два исключения классической плоской конфигурации коррекции. Первый тип такого исключения показан на рисунках 13-16. Обратите внимание, что на бычьем рынке (рисунок 13, 14) вершина волны В превосходит вершину волны А, а волна С, в свою очередь, опускается ниже основания волны А.

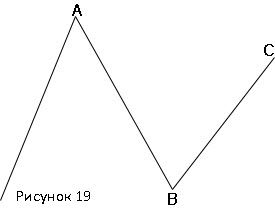

Второе исключение происходит, когда волна В достигает вершины волны А, в то время как волна С так и не опускается до уровня основания волны А. Естественно, в этом случае бычий рынок обладает более высоким рыночным потенциалом. Примеры такого отклонения от правил для бычьего и медвежьего рынков показаны на рисунках 17-20.

Последний вариант плоской коррекции свидетельствует о наличии еще большего рыночного потенциала. Он называется "бегущей" (running) коррекцией. Пример "бегущей" коррекции бычьего рынка показан на рисунке 21. Обратите внимание, что волна b поднимается гораздо выше вершины волны а, а волна с остается выше вершины волны 1, которая, напомним, является импульсной. Данная корректирующая конфигурация встречается довольно редко, она характерна для рынка, потенциал которого настолько значителен, что коррекции так и не удается полностью сформироваться.

3. Треугольники

Треугольники обычно появляются на четвертой волне, предшествуя последнему движению в направлении основной тенденции (они также могут появиться на волне b, входящей в корректирующую конфигурацию а-Ь-с). Таким образом, при восходящей тенденции треугольники можно охарактеризовать как бычью и медвежью модель одновременно. Мы называем ее бычьей потому, что треугольники показывают возобновление тенденции роста. А медвежьи они потому, что сигнализируют также о приближении цен к вершине, что, как правило, происходит после еще одной волны роста.

Принципы интерпретации треугольников по Эллиотту почти не отличаются от классического анализа этих моделей. Однако теория волн позволяет делать это более точно. Из классического анализа известно, что треугольник обычно является моделью продолжения тенденции - именно так его описывает и Эллиотт. В теории волн треугольник - конфигурация, свойственная консолидации в период застоя.

Он подразделяется на пять волн, причем каждая из них в свою очередь складывается из трех волн. Эллиотт также выделяет четыре различных типа треугольников - восходящий , нисходящий , симметричный и расширяющийся . На рисунке 22 вы видите примеры всех четырех разновидностей модели для тенденций роста и падения.

На фьючерсных товарных рынках графические модели иногда формируются не полностью - в отличие от рынка ценных бумаг, поэтому треугольники могут иметь здесь только три волны вместо пяти (тем не менее нужно помнить, что минимальным требованием для формирования треугольника продолжают оставаться четыре точки, две верхних и две нижних, которые позволяют провести две сходящиеся линии тренда). Согласно теории волн Эллиотта, пятая, последняя волна, входящая в состав модели треугольник, иногда "прорывает" линию тренда, подавая тем самым ложный сигнал, но затем возобновляется движение в первоначальном направлении.

По Эллиотту, критерии измерения для пятой и последней волны после завершения треугольника в целом схожи с традиционными: после прорыва рынок должен пройти расстояние, равное самой широкой части треугольника (его высоте). Здесь есть еще один любопытный момент, касающийся оценки времени достижения рынком окончательной вершины или основания. По Прехтеру, вершина треугольника (то есть точка, в которой сходятся линии тренда) часто соответствует моменту завершения пятой, последней волны.

4. Двойные и тройные тройки

Последней разновидностью корректирующих волн является сравнительно редко встречающаяся на графиках сложная конфигурация, состоящая из двух или трех простых моделей (рисунки 23,24). На первом примере (рисунок 23) мы видим семь волн, представляющих собой комбинацию двух конфигураций типа а-Ь-с. На рисуноке 24 три конфигурации а-Ь-с, соединяясь, образуют одиннадцать волн. Обратите внимание, насколько похожи эти сложные модели на классический торговый коридор (или прямоугольник консолидации).

На этом мы заканчиваем обзор основных моделей теории волн Эллиотта. Далее мы должны коснуться двух важных особенностей волнового анализа - во-первых, так называемого "правила чередования" и, во-вторых, закономерностей построения ценового канала.

Правило чередования

В самой общей форме это правило, или принцип, гласит: обычно рынок не проявляет себя одинаково два раза подряд . Например, если последний раз при переломе тенденции сформировалась определенная модель, то при следующем переломе в том же направлении она, скорее всего, не повторится. Правило чередования не может подсказать нам, что конкретно произойдет с рынком, но говорит, что именно произойти не должно.

Более узкое применение этого правила на практике обычно сводится к определению того, какой тип коррекции следует ожидать. Корректирующие конфигурации имеют тенденцию к чередованию. Иными словами, если корректирующая волна 2 представляла собой простую модель а-Ь-с, то волна 4, скорее всего, образует сложную конфигурацию - например, треугольник. И наоборот, если волна 2 представляет собой сложную модель, волна 4 окажется простой. Примеры правила чередования - на рисунке 25.

Построение канала

Другим важнейшим аспектом теории волн является использование ценовых каналов . По Эллиотту, построение канала Форекс - хороший метод выявления ценовых ориентиров. С помощью канала также подтверждается завершение отсчета волн. Как только окончательно установилась тенденция роста, первоначальный канал выстраивают путем проведения основной восходящей линии тренда вдоль оснований волн 1 и 2. Затем параллельно ей проводят вторую линию - через вершину волны 1, как показано на рисунке 26. Часто на всем протяжении восходящей тенденции рынок так и не выходит за пределы этих двух линий.

Если волна 3, ускоряя движение, вырывается за пределы верхней линии канала, то необходимо провести новые границы канала - через вершину волны 1 и основание волны 2 (рисунок 26). Окончательно линии канала проводят под двумя корректирующими волнами - второй и четвертой - а также обычно над вершиной волны 3 (рисунок 27). Если волна 3 необычно сильна (т. е. растянута), верхнюю линию можно провести над вершиной волны 1. Пятая волна перед своим завершением должна приблизиться вплотную к верхней границе канала. Когда строят канал для долгосрочных тенденций, то наряду с арифметическими рекомендуется использовать полулогарифмические графики.

Волна 4 в качестве области поддержки

Завершая обсуждение моделей волн и других, связанных с этим понятий теории Эллиотта, необходимо затронуть еще один важный момент - функцию волны 4 как области поддержки при последующем падении цен. После того как прошли пять волн восходящей тенденции, и рынок вступил в медвежью фазу, он обычно не опускается ниже предыдущей четвертой волны степенью ниже, то есть четвертой волны предыдущей восходящей тенденции. Обычно основание четвертой волны сдерживает падение цен, хотя у этого правила и есть исключения. Данная закономерность может оказаться очень полезной при определении максимального ценового ориентира медвежьего рынка.

Числа Фибоначчи - математическая основа теории волн

Что общего между Леонардо Фибоначчи, математиком, жившим в тринадцатом веке, с одной стороны, и теорией волн Эллиотта и динамикой рынка ценных бумаг, с другой? Очень много общего. Как признал сам Эллиотт в своем "Законе природы", математической основой его теории стала последовательность чисел, которую открыл (или, чтобы быть точнее, вновь открыл) Фибоначчи в тринадцатом веке. В его честь открытую им последовательность стали называть "числами Фибоначчи ".

Фибоначчи опубликовал в свое время три большие работы, самая знаменитая из которых называется "Liber Abaci" (в переводе с латыни: "Книга вычислений"). Благодаря этой книге Европа узнала индо-арабскую систему чисел, которая позднее вытеснила традиционные для того времени римские числа. Работы Фибоначчи имели огромное значение для последующего развития математики, физики, астрономии и техники. В "Libel Abaci" Фибоначчи приводит свою последовательность чисел как решение математической задачи - нахождение формулы размножения кроликов. Числовая последовательность такова: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 ...

Последовательность Фибоначчи имеет весьма любопытные особенности , не последняя из которых - почти постоянная взаимосвязь между числами .

- Сумма любых двух соседних чисел равна следующему числу в последовательности. Например: 3+5=8, 5+8=13 и так далее.

- Отношение любого числа последовательности к следующему приближается к 0,618 (после первых четырех чисел). Например: 1/1=1.00; 1/2=0,50; 2/3=0,67; 3/5=0,60; 5/8=0,625; 8/13:=0,615; 13/21=0,619 и так далее. Обратите внимание, как значения соотношений колеблются вокруг величины 0,618, причем размах флуктуаций постепенно сужается; а также на величины: 1,00; 0,50; 0,67. Ниже мы расскажем о том, какой смысл они имеют для анализа соотношений и определения процентных уровней длины коррекции.

- Отношение любого числа к предыдущему приблизительно равно 1,618 (величина обратная 0,618). Например: 13/8=1,625; 21/13=1,615; 34/21=1,619. Чем выше числа, тем более они приближаются к величинам 0,618 и 1,618.

- Отношение любого числа к следующему за ним через одно приближается к 0,382, а к предшествующему через одно - к 2,618). Например: 13/34=0,382; 34/13=2,615.

Последовательность Фибоначчи содержит и другие любопытные соотношения, или коэффициенты, но те, которые мы только что привели - самые важные и известные. Как мы уже подчеркнули выше, на самом деле Фибоначчи не является первооткрывателем своей последовательности. Дело в том, что коэффициент 1,618 или 0,618 был известен еще древнегреческим и древнеегипетским математикам, которые называли его "золотым коэффициентом " или "золотым сечением ".

Его следы мы находим в музыке, изобразительном искусстве, архитектуре и биологии. Греки использовали принцип "золотого сечения" при строительстве Парфенона, египтяне - Великой пирамиды в Гизе. Свойства "золотого коэффициента" были хорошо известны Пифагору, Платону и Леонардо да Винчи.

Некоторые исследователи пытались найти следы последовательности Фибоначчи в совершенно неожиданных областях. Кто-то измерял среднюю высоту, на которой находится пупок у шестидесяти пяти женщин. Оказалось, что она составляет 0, 618. Это можно посчитать курьезом, но, тем не менее, следует признать, что числа Фибоначчи встречаются повсюду - буквально в каждой области жизни человека.

Логарифмическая спираль

В этой главе мы не собираемся подвергать исчерпывающему анализу такие понятия, как "золотые сечения", "золотые прямоугольники" и "логарифмические спирали", не говоря уже о математических основах теории волн и собственно числовой последовательности Фибоначчи. Тем не менее, необходимо упомянуть о том, что на основе "золотого коэффициента" можно построить так называемую "логарифмическую спираль ", каковая, как полагают, отчасти объясняет универсальный принцип роста, некий закон - общий для всей нашей вселенной.

Считается, что спираль сохраняет постоянную форму, в каком бы виде она ни представала. Принцип спирали охватывает всю совокупность природных элементов - от мельчайших до поистине гигантских. Приведем только два примера: раковина улитки, с одной стороны, и форма нашей галактики, с другой. И в том, и другом случае мы имеем дело с одной и той же логарифмической спиралью (еще одним примером которой служит человеческое ухо). Считается, что такой же спирали должна следовать динамика рынка ценных бумаг, ведь последний не только представляет прекрасный пример проявления массовой психологии, но также является одной из форм естественного развития, определяющего весь прогресс человечества.

Коэффициенты Фибоначчи и процентные отношения длины коррекции

Мы уже говорили, что тремя важнейшими аспектами теории Эллиотта являются форма волны, соотношение волн и время. Мы уже обсудили конфигурации волн - это важнейшая их характеристика, превосходящая по значимости остальные две. Теперь мы поговорим о практическом применении коэффициентов Фибоначчи и основанных на них процентных отношений длины коррекции. Данные соотношения могут быть использованы в анализе как динамики цен, так и временных параметров рынка, хотя в последнем случае они считаются менее надежными. Позднее мы еще вернемся к вопросу о временном аспекте теории волн.

Прежде всего, если вы посмотрите на пример (рисунок 1), то увидите, что в цикличности основных волновых моделей всегда проглядываются числа Фибоначчи. Так, один полный цикл состоит из восьми волн - пяти восходящих и трех нисходящих. Как мы помним, числа 3 и 5 входят в эту последовательность. Дальнейшее разбиение волн на более мелкие дает нам тридцать четыре и сто сорок четыре волны - снова числа Фибоначчи.

Однако математическое обоснование теории волн, в основе которой, как уже неоднократно подчеркивалось, лежит числовая последовательность Фибоначчи, конечно, не сводится к простому подсчету волн. Между различными волнами возникают пропорциональные отношения, выраженные числовыми величинами. Наиболее часто встречаются следующие коэффициенты Фибоначчи :

- Поскольку из трех импульсных волн растягивается только одна, две остальные равны по протяженности и времени завершения. Если растягивается пятая волна, волны 1 и 3 должны быть почти равны. При растяжении третьей волны более или менее равными окажутся волна 1 и 5.

- Минимальным ориентиром вершины волны 3 будет точка, координаты которой получают, умножая длину волны 1 на 1,618 и прибавляя произведение к показателю основания волны 2, то есть к значению, соответствующему самой нижней ее точке.

- Верхняя точка волны 5 может быть установлена путем умножения длины волны 1 на 3,236 (2 х 1,618). Полученное произведение следует прибавить к значению вершины или основания волны 1. Соответственно, мы получим максимальный или минимальный ориентир.

- Когда волны 1 и 3 равны, а волна 5, как ожидается, растянется, то ценовой ориентир может быть получен следующим образом. Во-первых, следует измерить расстояние от нижней точки волны 1 до вершины волны 3, и умножить его на 1, 618. Полученное произведение, в свою очередь, прибавляют к значению самой нижней точки волны 4.

- При коррекции (в случае нормальной зигзагообразной коррекции типа 5-3-5) волна с часто достигает длины волны а.

- Возможную длину волны с можно также измерить, умножив 0, 618 на длину волны а, и вычтя полученное произведение из значения основания волны а.

- В случае плоской коррекции по типу 3-3-5, где волна b достигает или даже перекрывает уровень вершины волны а, волна с будет примерно равна 1,618 длины волны а.

- В симметричном треугольнике отношение каждой последующей волны к предыдущей примерно равно 0,618.

Процентное выражение длины коррекции на основе коэффициентов Фибоначчи Хотя существуют и другие коэффициенты, те, что мы привели выше, используются чаще всего. Данные коэффициенты помогают определять ценовые ориентиры как для импульсных, так и для корректирующих волн. Однако ценовые ориентиры также можно устанавливать с помощью процентных отношений длины коррекции.

Самыми распространенными значениями таких отношений являются 61,8% (обычно округляется до 62%), 38% и 50%. Как вы помните, мы уже говорили о том, что длина коррекции - величина прогнозируемая и в процентном выражении, как правило, равняется 33%, 50% и 67% от предыдущего движения рынка . Однако, используя числовую последовательность Фибоначчи, процентные значения длины коррекции можно определять еще точнее. Так, при сильной тенденции минимальная длина коррекции обычно составляет около 38%. В случае слабой тенденции длина коррекции, как правило, не превышает 62%.

Мы уже упоминали выше, что коэффициенты Фибоначчи приближаются к 0,618, начиная с пятого числа. Тремя первыми значениями в ряду коэффициентов являются: 1/1 (100%), 1/2 (50%), 2/3 (67%). Хорошо известное 50-процентное отношение длины коррекции является на самом деле коэффициентом Фибоначчи, как и коррекция, покрывающая 2/3 предыдущего хода (коррекция на одну треть от предыдущего хода также вписывается в теорию Эллиотта как коэффициент Фибоначчи - отношение любого числа к следующему за ним через одно). Полный (100%) возврат цен к уровню начала предыдущего бычьего или медвежьего рынка отмечает важную область поддержки или сопротивления.

Временные ориентиры на основе чисел Фибоначчи

До сих пор мы лишь касались проблемы временного аспекта волнового анализа. Бесспорно, что на рынке существуют также и временные соотношения, в основе которых лежит последовательность Фибоначчи. Однако их тяжелее предсказывать, в связи с чем некоторые последователи Эллиотта считают время наименее значительной из трех составляющих теории волн. Временные ориентиры устанавливаются путем прогрессивного отсчета от наиболее значимых экстремумов рынка.

На дневном графике подсчитывается количество торговых дней, начиная с какого-нибудь значительного поворотного пункта. При этом можно ожидать, что последующие вершины или основания рынка придутся как раз на дни Фибоначчи, то есть на 13, 21, 34, 55 или 89-й торговый день в будущем. Аналогичным образом производят отсчет на недельных, месячных или даже годовых графиках. Так, на недельном графике находят значимую вершину или основание рынка, а затем ищут подходящий временной ориентир, который совпадет с одним из чисел Фибоначчи.

Три аспекта теории волн - комбинированный анализ

Идеальная аналитическая ситуация возникает, когда конфигурация волн, их соотношения и временные ориентиры дают согласованную картину. Предположим, изучение волновой конфигурации показало, что пятая волна завершилась, что она прошла расстояние, равное 1,618 расстояния от нижней точки волны 1 до верхней точки волны 3, и что, наконец, со времени начала тенденции тринадцать недель рынок шел от последнего минимума, и тридцать четыре - от последнего максимума. Предположим далее, что пятая волна длилась двадцать один день. На основании этого можно сделать вывод, что рынок весьма близок к достижению значимой вершины.

Изучение ценовых графиков на рынках ценных показывает, что временные соотношения рыночной динамики подчиняются закономерностям числового ряда Фибоначчи. Однако сложность анализа заключается в том, что возможные соотношения такого рода достаточно разнообразны. Временные ориентиры на основе последовательности Фибоначчи можно отсчитывать от вершины до вершины, от вершины до основания, от основания до основания и, наконец, от основания до вершины. По факту соотношения подобного рода устанавливаются легко. Однако в процессе развития тенденции не всегда бывает ясно, какие из них являются существенными.

Особенности применения теории волн Эллиота в изучении рынков ценных бумаг и товарных фьючерсов

Мы уже касались некоторых различий, проявляющихся при волновом анализе рынков ценных бумаг, с одной стороны, и товарных фьючерсов, с другой. Например, на рынках ценных бумаг растягивается, как правило, волна 3, а на товарных рынках - волна 5. Неуклонное правило рынка ценных бумаг, согласно которому волна 4 никогда не перекрывает волну 1, на товарных рынках часто нарушается (на графиках цен на фьючерсные контракты могут происходить внутридневные пересечения). Иногда графики цен наличного рынка показывают более ясную волновую конфигурацию, чем фьючерсные. Использование долгосрочных графиков на рынках товарных фьючерсов может приводить к искажениям, которые в свою очередь отражаются на построении долгосрочных моделей волн Эллиотта.

Вероятно, наиболее серьезное различие между двумя типами рынков заключается в том, что основные восходящие тенденции на товарных рынках могут быть "сдержаны". Иными словами, максимумы бычьего рынка вовсе не всегда превосходят предыдущие максимумы. На товарных рынках полный пятиволновый рост может и не достичь вершины предыдущего бычьего рынка. Это обстоятельство весьма знаменательно; ставится под вопрос существование на товарных рынках долгосрочной спирали роста, имеющей столь важное значение для анализа фондового рынка. Наконец, к особенностям товарных рынков относится также и то, что там наиболее ярко выраженные модели волн появляются после прорывов рынка из долгосрочных растянутых оснований.

Необходимо помнить, что теория Эллиотта создавалась для анализа индексов фондового рынка, а именно индексов Доу-Джонса. Для анализа цен отдельных акций она подходит хуже. Весьма вероятно, что она не так эффективна и для некоторых не очень активных фьючерсных рынков, поскольку теория волн зиждется среди прочего на анализе психологии масс.

Заключение

Давайте подведем краткий итог, обобщив основные положения теории волн, а затем покажем конкретные сферы их практического применения.

- Полный цикл бычьего рынка состоит из восьми волн: пяти волн роста, за которыми следуют три волны падения.

- Тенденция подразделяется на пять волн в направлении следующей в иерархии, более продолжительной тенденции.

- Коррекция всегда состоит из трех волн.

- Простые коррекции бывают двух типов: зигзаги (5-3-5) и плоские волны (3-3-5).

- Треугольники, как правило, образуются на четвертых волнах (эта модель всегда предшествует последней волне). Треугольник может также быть корректирующей волной В.

- Любая волна является частью более длинной и подразделяется на более короткие.

- Иногда одна из импульсных волн растягивается. Остальные две должны оставаться равными по времени и протяженности.

- Математической основой теории волн Эллиотта является последовательность Фибоначчи.

- Количество волн, образующих тенденцию, совпадает с числами Фибоначчи.

- Коэффициенты Фибоначчи и основанные на них отношения длины коррекции используются для определения ценовых ориентиров. Отношение длины коррекции к предыдущему движению рынка часто равняется 62%, 50% и 38%.

- Правило чередования предупреждает, что не следует ждать одинакового проявления ценовой динамики два раза подряд.

- Медвежьи рынки, как правило, не должны опускаться ниже основания предыдущей четвертой волны.

- Волна 4 не должна перехлестываться с волной 1 (правда, это правило иногда нарушается на фьючерсных рынках).

- Основными аспектами теории волн Эллиотта являются (в порядке значимости): форма волны, соотношение волн и время.

- Теория волн первоначально применялась для анализа фондовых индексов, и ее эффективность не столь высока в анализе динамики цен конкретных акций.

- Лучшие результаты волновой анализ демонстрирует на наиболее ликвидных рынках.

- Основной особенностью товарных рынков является феномен" "сдерживания" движения цен при восходящей тенденции.

«Принцип волн Эллиотта» можно назвать наиболее исчерпывающим теоретическим инструментом, используемым на рынках ценных бумаг и фьючерсов. Идеи Эллиотта основываются на более известных подходах - таких, как теория Доу и анализ классических ценовых моделей. Большинство последних прекрасно объясняются в рамках волновой структуры. Теория волн строится на концепции "ценовых ориентиров", подразумевающей использование коэффициентов Фибоначчи и основанных на них отношений длины коррекции.

Теория волн вобрала в себя многие известные теоретические положения, однако Эллиотт пошел дальше: он упорядочил их, внеся при этом в анализ рыночной динамики больший элемент предсказуемости. Вместе со всем стоит помнить, что теория волн должна применяться в сочетании с другими инструментами технического анализа. Да и, пожалуй, нет такой теории, которая содержала бы ответы на все вопросы. И вряд ли любое движение товарного рынка может быть в точности объяснено с помощью данной теории.

Иногда волновая структура наглядно показывает возможный ход рынка, иногда - нет. Когда ход рынка неявен, а его пытаются насильно загнать в рамки теории Эллиотта, полностью игнорируя при этом другие методы технического анализа, то это можно назвать самым настоящим злоупотреблением - метода, который в иных условиях может оказаться довольно полезным. Увы, злоупотребления часто приводят к печальным последствиям. Гораздо мудрее относиться к волнам Эллиотта лишь как к частичному ответу на вечную загадку рыночного прогноза. Эффективность теории волн только повышается, когда ее применяют в сочетании с другими аналитическими инструментами, а шансы на успех возрастают.

Обучение по стратегии "Волны Эллиота"

Хотите закрывать 8 сделок из 10 в плюс?

Посетив спецкурс "Волновая теория Эллиота

" вы научитесь

добавлять позиции по тренду с минимальными рисками

Прими участие в спецкурсе "Волновая теория Эллиота" и закрывай сделки в плюс!

В 1930-х годах Ральф Нельсон Эллиотт обнаружил, что цены на фондовом рынке меняются по узнаваемым моделям. Модели, которые он выделил, повторяемы по форме, но необязательно по времени или амплитуде. Эллиотт насчитал 13 подобных моделей, или «волн», которые вновь и вновь возникают в рыночных ценовых данных. Он назвал, определил и проиллюстрировал эти модели. Затем он описал, как, будучи связаны между собой, они формируют свои же более крупные по размеру аналоги, которые, в свою очередь, формируют те же самые модели еще большего размера, и так далее, приводя к структурированной прогрессии. Он назвал это явление волновым принципом.

Представляя собой инструмент прогноза, лучший из существующих, волновой принцип не является инструментом прогнозирования в первую очередь. Это прежде всего детальное описание поведения рынков. Такое описание дает огромное количество информации о положении рынка внутри поведенческого континиума и, таким образом, о его вероятном дальнейшем пути. Главное значение волнового принципа в том, что он предоставляет контекст для анализа рынка. Этот контекст направляет мышление определенным образом и дает возможность понять общую ситуацию и обозначить перспективу. Временами точность волнового принципа в определении и даже предвосхищении изменений направления почти невероятна. Многие области массовой человеческой деятельности согласуются с волновым принципом, но приложение его к фондовому рынку наиболее известно и результативно. В любом случае фондовый рынок значительно больше зависит от человеческого фактора, чем кажется случайному наблюдателю или даже тому, кто пытается строить на нем свое благосостояние. Совокупный уровень цен акций – прямой и непосредственный критерий в оценке общей человеческой производительности. То, что оценка таковой изменяется в соответствии с некоторыми моделями, есть факт, полный глубокого смысла, который может произвести переворот в социальных науках. Однако он не имеет отношения к нашему нынешнему обсуждению.

Гений Р.Н. Эллиотта – в той удивительной дисциплине мышления, с которой он приступил к изучению графиков промышленного индекса Доу – Джонса и его предшественников. Эллиотт изучал их с такой основательностью и точностью, которая позволила ему построить систему принципов, отражающих все события на рынке, о которых он знал к середине 40-х годов. В те времена, когда индекс Доу был близок к 100, Эллиотт предсказал великий бычий рынок следующих десятилетий, который превзойдет все ожидания того времени; между тем большинство инвесторов не считали возможным, чтобы индекс Доу поднялся выше своего пика, достигнутого в 1929 г. Как мы увидим, исключительно точные рыночные прогнозы сопровождают всю историю применения волнового подхода Эллиотта.

У Эллиотта были теории, на которые он опирался в построении своих моделей, мы будем говорить о них в главе 3. Пока же достаточно отметить, что модели, описанные в главах 1 и 2, выдержали проверку временем.

Довольно часто можно столкнуться с различными интерпретациями рыночного статуса волн Эллиотта, особенно когда эксперты не утруждают себя глубоким исследованием индексов. Однако большинство сомнений может быть развеяно, если исследовать графики одновременно в арифметическом и полулогарифмическом масштабе и тщательно следовать правилам и указаниям, изложенным в этой книге. Добро пожаловать в мир Эллиотта!

Основные принципы

Согласно волновому принципу, каждое рыночное решение продуцируется значимой информацией и одновременно продуцирует значимую информацию. Каждая сделка, будучи результатом, вплетается в ткань рынка и, становясь известной инвесторам, присоединяется к цепи причин поведения других людей. Этот цикл с обратной связью направляется социальной природой человека, приобретая определенные формы. Поскольку такие формы повторяются, они имеют предсказательную ценность. Иногда кажется, что рынок отражает внешние условия и события, бывают же моменты, когда он не имеет никакого отношения к тому, что большинство людей считает причинными связями. У рынка свои собственные законы. Он не приводится в движение линейной причинно-следственной связью, к которой каждый приучен повседневным жизненным опытом. Не новости управляют ценами. И рынок – не цикличная ритмическая машина, какой он кажется некоторым. Его движение отражает повторяемость форм, которая не зависит от предполагаемых причинных событий, а также не связана жестко с какой-либо периодичностью.

Движение рынка имеет волнообразный характер. Волны – это модель направленного движения. Точнее сказать, волна является той моделью, которая возникает естественно; мы попытаемся показать это в данной главе.

Пятиволновая модель

Движение цен на рынках принимает форму пяти волн определенной структуры. Три из них, помеченные цифрами 1, 3 и 5, действительно вызывают направленное движение. Они перемежаются двумя противоположно направленными волнами, помеченными цифрами 2 и 4 (рис. 1–1). Эти две противоположно направленные волны, очевидно, необходимы для продолжения общего движения.

Эллиотт обратил внимание на три постоянных свойства пяти-волновой формы. Вот они: волна 2 никогда не пересекает стартовую точку волны 1; волна 3 никогда не бывает самой короткой из волн; волна 4 никогда не заходит на ценовую территорию волны 1. Р.Н. Эллиотт не утверждал определенно, что существует только одна главная форма – пятиволновая модель, но это, безусловно, так. В любой момент времени рынок находится в некоторой точке пятиволновой модели развития тренда. Поскольку пятиволновая модель – основная форма движения рынка, все остальные модели являются частью пятиволновой последовательности.

Вид волны

Развитие волны осуществляется в двух видах: движущем и коррективном. Движущие волны имеют пятиволновую структуру, коррективные волны – трехволновую (с вариантами). Движущий вид представлен как пятиволновой моделью, показанной на рис. 1–1, так и ее сонаправленными компонентами, например волнами 1, 3 и 5. Такая структура называется «движущей», потому что ее энергия приводит рынок в движение. Коррективный вид волн присутствует во всех противотрендовых прерываниях, среди которых волны 2 и 4, показанные на рис. 1–1. Их структура называется «коррективной», поскольку они возникают как ответ на предыдущую движущую волну, совершая лишь частичный возврат, или «корректируя» достигнутый прогресс. Таким образом, эти два вида волн фундаментально различны, как по роли, так и по строению, что мы рассмотрим подробнее.рис. 1–2, заканчивается, за ним следует похожий цикл, а за таковым – другое пятиволновое движение. Такое развитие приводит к пятиволновой модели большего масштаба, чем те волны, из которых она составлена. Результат показан на рис. 1–3, где пик обозначен символом (5). Эта пятиволновая модель более высокой степени затем корректируется трехволновой моделью той же степени; так завершается следующий по размеру полный цикл, изображенный на рис. 1–3.

Книга «Волновой принцип Эллиотта» Пректера и Фроста – уникальная работа двух талантливых авторов. Именно этот учебник познакомил с теорией Эллиотта и научил использовать ее на практике многих трейдеров, аналитиков, а также опытных и начинающих инвесторов.

«Волновой принцип Эллиотта. Ключ к пониманию рынка», Роберт Пректер, Альфред Фрост

Ральф Нельсон Эллиотт – известный американский финансист. Изучая графики разных фондовых индексов, он выявил, что ценовые значения на рынке меняются по определенным моделям, которые можно узнать и выделить. Он дал название этим моделям и проиллюстрировал их. Согласно теории, исходя из достаточного количества информации о позиции рынка, можно предсказать его дальнейший путь. То, как поведет себя цена, можно узнать и выделить на графике в форме волн. и сейчас остаются одними из лучших в сфере финансового прогнозирования.

Открытие Эллиотта послужило созданию системы анализа рынков, которая рассматривается в учебнике «Волновой принцип Эллиотта. Ключ к пониманию рынка». Издание поделено на несколько основных частей. Первые главы посвящены теории волнового анализа, в них рассматриваются условия разработки легендарной системы с позиции истории. Далее авторы предлагают читателю ознакомиться с каталогом основных волновых моделей, а также дают советы для их использования на практике. В книге приведены примеры торговых планов и освещены личные взгляды авторов на теорию хаоса и фракталов.

«Волновой принцип Эллиотта» – уникальная в своем роде книга. Многие другие учебники, рассматривающие волновую теорию, посвящены анализу в сфере фьючерсов и ценных бумаг, тогда как детище Пректера и Фроста ориентируется на рынок Форекс. Учебник увидел свет в 1978 году, но принципы, изложенные в нем, остаются актуальными и сейчас. Как и сама волновая теория, учебник выдержал испытание временем и стал настоящей классикой Уолл-стрит. Сами авторы отзываются о книге так: «То, о чем говорит Эллиотт, вы увидите так ясно, будто открыли это сами, и фондовый рынок предстанет перед вами в новом свете».

Cкачать Волновой принцип Эллиотта

- Купить и скачать книгу «Волновой принцип Эллиотта. Ключ к пониманию рынка» в форматах fb2, epub, pdf, mobi и fb3 можно на сайте Litres . На ресурсе открыт доступ к бесплатному фрагменту из книги.

- Купив премиум-подписку на сайте mybook.ru , вы сможете читать онлайн книгу «Волновой принцип Эллиота».

- Ознакомительный фрагмент книги «Волновой принцип Эллиотта» Пректера и Фроста можно скачать бесплатно на сайте avidreaders.ru . Учебник доступен в форматах fb2, rtf, epub, pdf, txt.

- Читать онлайн книгу «Волновой принцип Эллиотта. Ключ к пониманию рынка» Роберта Пректера и Альфреда Фроста можно на сайте интернет-библиотеки Lib.in.ru .

- Купить учебник «Волновой принцип Эллиотта» в бумажном экземпляре можно на сайте магазина . Здесь можно забронировать свою покупку и оформить доставку в любой регион России.

- Купить книгу в твердом переплете можно также на сайте Ozon.ru .

Об авторах

(Robert R. Prechter

) – известный американский трейдер, аналитик фондовой биржи, а также писатель. В 1971 году окончил Йельский университет по специальности «Психология». Четыре года играл на барабанах в рок-группе, но затем выбрал совершенно другой путь – он начал работать техническим специалистом в банке Merrill Lynch в Нью-Йорке. Выполняя свои обязанности, Роберт попутно изучал исследование Эллиотта, к которому проявлял интерес еще во времена увлечения музыкой. Он осознал, что течение цены на рынке неотрывно связано с психологией общества.

(Robert R. Prechter

) – известный американский трейдер, аналитик фондовой биржи, а также писатель. В 1971 году окончил Йельский университет по специальности «Психология». Четыре года играл на барабанах в рок-группе, но затем выбрал совершенно другой путь – он начал работать техническим специалистом в банке Merrill Lynch в Нью-Йорке. Выполняя свои обязанности, Роберт попутно изучал исследование Эллиотта, к которому проявлял интерес еще во времена увлечения музыкой. Он осознал, что течение цены на рынке неотрывно связано с психологией общества.

В 1979 году Роберт ушел из банка и начал издавать информационный бюллетень Elliott Wave Theorist. Каналом CNBC Пректер был назвал «гуру десятилетия» за увеличение своего реального денежного счета более чем в четыре раза на открытом Чемпионате Америки среди трейдеров. Книги Роберта Пректера известны по всему миру – он написал более 10 работ по волновой теории и социономике. Талантливый аналитик считает, что теория Эллиотта значима в социологии точно так же, как труды Ньютона в физике.

Альфред Фрост (Alfred Frost ) – американский финансист и еще один последователь идей Эллиотта. Учился в Кингстоне, городе на юге канадской провинции Онтарио. Окончил Королевский университет и посвятил свою жизнь изучению финансовой системы. В 1990 году был членом нескольких международных юридических комитетов. Альфред Фрост в соавторстве с Робертом Пректером работал над книгой «Волновой принцип Эллиотта. Ключ к пониманию рынка», которая считается одной из самых известных работ по этой теме.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter ! Огромное спасибо вам за помощь, это очень важно для нас и наших читателей!

Авторы попытались разъяснить все то важное, что было сказано Эллиоттом. Однако вы не держали бы в руках эту книгу, если бы не помощь ряда людей, которых мы всегда будем вспоминать с благодарностью. Энтони Бек из Bank Credit Analyst великодушно раскрыл перед нами свою картотеку. Джо-Энн Дрю часами трудилась над черновиками и вложила свой художественный талант в производство книги. Господин и госпожа Пректеры-старшие дотошно редактировали подготовленную рукопись. Артур Менил из Merrill Analysis, Inc. давал нам дельные советы и помог в производстве. Другие, и их слишком много, чтобы всех здесь перечислить, поддерживали нас в наших усилиях советом и ободрением. Мы всем им чрезвычайно благодарны.

Графики для некоторых иллюстраций любезно предоставлены следующими источниками: Bank Credit Analyst, Монреаль, Канада (рисунки 2-11, 5–5, 8–3); Р.В. Мэнсфилдом, Джерси, штат Нью-Джерси (рисунки 1-18); Merrill Lynch, Inc. (рисунки 3-12; 6–8, 9, 10, 12; 7–5); Securities Research Co., Бостон, (рисунки 1-13, и с 6–1 по 6–7); Trendline, (подразделение Standard and Poor’s Corp.), Нью-Йорк (рисунки 1-14, 17, 27, 37; 4-14). Рисунок 3–9 включает иллюстрации, любезно предоставленные следующими источниками: Fascinating Fibonaccis (рисунки Труди Г. Гарланд); Mathematics Дэвида Бергамини и редакторами Life (спирали цветов и Пантеон); Omni magazine, март 1988 г. (смерч, водоворот, раковины); Science 86 magazine, март 1986 г. (еловая шишка); Brain/Mind Bulletin, июнь 1987 г. (ДНК); Fibonacci Quarterly, декабрь 1979 г. (человеческое тело); Nova-Adventures in Science (атомарные частицы); Даниэлем Шехтманом, Хайфа, Израиль (квази-кристалл); Hale Observatories, Пасадена, штат Калифорния (Млечный Путь). Некоторые графики из Приложения предоставлены Ned Davis Research, Нокомис, штат Флорида; Foundation for the Study of Cycles, Вэйн, и The Media General Financial Weekly, Ричмонд.

Если не указано иное, все иллюстрации выполнены Бобом Пректером (книга) и Дэйвом Олманом (Приложения). Громадная полиграфическая работа была прекрасно выполнена Робином Мачински. Дизайн обложки задуман авторами и воплощен графическим художником Ирэн Голдсберг из Нового Орлеана, штат Луизиана. Производством последующих изданий занимались Джейн Эстес, Сьюзан Виллобай, Пола Робертсон, Карен Латвала, Дебби Айслер, Пит Кендалл, Стефани Вайт, Лэй Типтон, Энгл Барринджер, Салли Вэбб и Пэм Киммонс.

Замечание издателя к 20-му, юбилейному, изданию

Книга «Волновой принцип Эллиотта» увидела свет в ноябре 1978 г., когда индекс Доу был на отметке 790. Несмотря на то что обозреватели немедленно заговорили о ней как об основополагающем труде, посвященном волновому принципу, нескольких сот тысяч проданных экземпляров оказалось недостаточно, чтобы она попала в список бестселлеров. Тем не менее благодаря раскручивающейся спирали интереса к уникальному содержанию книги и успеху ее самых разнообразных прогнозов продажи ее с каждым годом росли, и она получила статус классики Уолл-стрит. Как и сам волновой принцип, эта книга выдержала испытание временем.

Более того, со временем книга становилась все лучше. Будучи академическим текстом, с каждым новым изданием она все более соответствовала своему назначению, по мере того как Роберт Пректер годами неуклонно совершенствовал, улучшал и расширял ее содержание. Эти усилия принесли свои плоды. В 70-х А.Дж. Фрост часто вспоминал относящееся к 60-м годам замечание Гамильтона Болтона о том, что «из ста человек, знакомых с теорией Доу, лишь один хотя бы просто слышал об Эллиотте». Летом 1986 г. Фрост позвонил Пректеру, чтобы сказать, что «времена меняются».

До недавнего времени мысль о том, что рынок движется в соответствии с самовоспроизводящейся моделью, казалась в высшей степени спорной, но более поздние исследования показали, что образование самовоспроизводящихся фигур является фундаментальной характеристикой сложных систем, к которым относятся и финансовые рынки. Некоторым из таких систем свойствен «прерывистый рост», когда периоды роста перемежаются фазами его отсутствия или падения, образующими схожие, увеличивающиеся в размерах фигуры. Мир изобилует примерами подобного «фрактального» развития, и, как мы показали 20 лет назад в этой книге, а Р.Н. Эллиотт обнаружил 60 лет назад, фондовый рынок – не исключение .

Трудно поверить, что прошло 20 лет с тех пор, как мы ознакомили мир с прогнозом Фроста и Пректера о наступлении великого бычьего рынка акций. Хотя его длительность оказалась значительно большей, чем они изначально ожидали, авторы продолжают придерживаться своего взгляда на этот рост как на пятую волну цикла. Сегодня характер рынка в точности таков, каким 15 лет назад ожидал его увидеть Пректер: «К концу пятой волны в массовой психологии инвесторов произойдут колоссальные изменения, в ней проявятся элементы 1929, 1968 и 1973 г., причем, все вместе взятые, взаимодействуя по типу резонанса, они взрывообразно увеличат интенсивность своего проявления». О том, что ныне, в 1998 г., состояние дел именно таково, свидетельствует вся рыночная статистика, это чувствуется в биении пульса каждого инвестора

Данное издание, в свою очередь, оставляет каждое слово, касающееся прогнозов, в неприкосновенности, в точности в том виде, в каком оно возникло, дабы позволить новым читателям исследовать и успехи, и ошибки прогнозов, представленных Фростом и Пректером много лет назад. Ссылаясь на эти прогнозы, инвестиционный аналитик Джеймс В. Коуэн говорит: «Даже несмотря на незначительные ошибки, этот сделанный в 1978 году прогноз следует воспринимать как наиболее впечатляющее предсказание поведения фондового рынка за всю его историю».

Остается подождать и посмотреть, последует ли за этим великим бычьим рынком самый большой медвежий рынок в истории США и, таким образом, исполнится ли вторая часть прогноза, данного в этой книге. Авторы, без сомнения, рассчитывают именно на такой сценарий.

New Classic Library, издатель

Предисловие

Около двух тысяч лет назад один человек произнес слова, истинность которых эхом доносится сквозь столетия:

«Род проходит, и род приходит, а земля пребывает во веки. Восходит солнце, и заходит солнце, и спешит к месту своему, где оно восходит. Идет ветер к югу, и переходит к северу, кружится, кружится на ходу своем, и возвращается ветер на круги своя. Все реки текут в море, но море не переполняется; к тому месту, откуда реки текут, они возвращаются, чтобы опять течь… Что было, то и будет; и что делалось, то и будет делаться, и нет ничего нового под солнцем».

Глубокий смысл этих слов в том, что человеческая природа не меняется, как не меняется и поведение людей. Четыре человека, принадлежащих к нашему поколению, сделали себе имя в области экономики, полагаясь на эту истину: это Артур Пигу, Чарльз Доу, Бернар Барух и Ральф Нельсон Эллиотт.

По поводу подъемов и спадов бизнеса, так называемого бизнес-цикла, были выдвинуты сотни теорий: изменения в денежном предложении, недостаточность или избыточность запасов, изменения в мировой торговле, связанные с политическими событиями, уровень потребления, расход капитала, даже солнечные пятна и комбинации планет. Английский экономист Пигу свел все это многообразие к «человеческому уравнению». По словам Пигу, колебания бизнеса вверх и вниз вызваны избытком оптимизма, сменяющимся избытком пессимизма. Маятник отклоняется слишком далеко в одну сторону, и наступает переизбыток; маятник отклоняется слишком далеко в другую сторону, и возникает недостаток. Излишек движения в одном направлении порождает излишек движения в другую сторону, и так далее и так далее, нескончаемая последовательность смены диастолы и систолы.

Что значит сниться черная лошадь

Что значит сниться черная лошадь К чему снится паук во сне женщине на теле, плетет паутину, тарантул, ползет на вас – толкование по разным сонникам

К чему снится паук во сне женщине на теле, плетет паутину, тарантул, ползет на вас – толкование по разным сонникам Характер, особенности и совместимость родившихся в год огненной крысы Черная водяная крыса

Характер, особенности и совместимость родившихся в год огненной крысы Черная водяная крыса К чему снится грудной ребёнок К чему снится грудной ребенок девочка

К чему снится грудной ребёнок К чему снится грудной ребенок девочка Краткое содержание мифа смерть ахиллеса

Краткое содержание мифа смерть ахиллеса Михаил ланцов Ланцов либрусек

Михаил ланцов Ланцов либрусек Михаил ланцов Ланцов михаил алексеевич читать онлайн

Михаил ланцов Ланцов михаил алексеевич читать онлайн