Страховые взносы на осс. Какой процент страховых взносов? Плательщики страховых отчислений

После налогов. С начала этого года практически все полномочия перешли к налоговикам. Теперь они контролируют отчисления и взыскание долгов по страховым взносам, а также отчетность сдаваемую предпринимателями и юридическими лицами. Все эти изменения прописаны в новой, 34 главе Налогового кодекса, в то время как Закон о страховых взносах №212-ФЗ канул в лету.

Что стало причиной?

До 2010 года ФНС уже принимала страховые платежи. Это был единый взнос под названием ЕСН - единый Но его по какой-то причине сменили страховые платежи, которые перешли под юрисдикцию ФОМС, ПФР и ФСС. Передача полномочий по уплате взносов и их учету налоговикам была следствием выполнения указа президента, требовавшего укрепить платежную дисциплину. Документ, в свою очередь, появился после обнаружения низкой собираемости платежей, идущих на страхование индивидуальных предпринимателей и наемных работников.

В докладе главе нашей страны были представлены задолженности по различным бюджетным платежам. Но хуже всего дела обстояли с пенсионными сборами: долг превышает 200 млрд рублей. Взносы на «травматизм» и несчастные случаи оставили за Фондом социального страхования, потому как он с возложенными на него функциями справляется значительно лучше Пенсионного фонда.

Что изменилось?

Под контроль налоговой службы перешли страховые фонды медицинского страхования, пенсионного и на случай материнства или временной нетрудоспособности. Были внесены поправки в бланки и формы отчетности и сроки ее сдачи, конкретизировано право на применение понижающих тарифов и пополнен перечень критериев, которым нужно соответствовать.

А также изменился момент утери права на тариф, уменьшающий страховой взнос: теперь это происходит с начала календарного года, то есть «задним числом».

Что осталось прежним?

Контроль над расчетом и уплатой страховых взносов по несчастным случаям и травматизму в процессе производства оставили за Фондом соцстраха. Процедура начисления страховых взносов и процент от зарплаты тоже не изменились. Отчетные периоды также сохранились (первый квартал, шесть и девять месяцев), как и годовой расчетный период с размерами пониженных тарифов. Еще процент страхового взноса в ПФР остался на уровне прошлого года: 22%, а в случае превышения базового лимита - 10%

Какие процентные ставки существуют?

В законодательстве прописано несколько разновидностей страховых платежей, предусмотренных к уплате той или иной категорией налогоплательщиков. Проценты страховых взносов определяются их типом и характеристиками бизнесмена. Это может быть его статус, вид деятельности, регион ведения бизнеса и прочее.

- Обычные.

- Нулевые.

- Пониженные.

- Дополнительные.

Обычная процентная ставка

Она применяется в стандартной своей величине, если нет оснований применять понижающие коэффициенты, предусмотренные ст. 427 Налогового кодекса (или иными положениями). Рассмотрим, сколько процентов страховых взносов берется с работодателя:

- По взносам в Пенсионный фонд на заработную плату, не превышающую расчетный максимум, - 22 %.

- По взносам сверх максимальной базовой ставки - 10 %.

- По взносам в Фонд соцстраха за работников с российским гражданством - 2,9 % (при максимуме - 755 000 рублей), за иностранных резидентов - 1,8 %.

- По взносам в Фонд медицинского страхования - 5,1 %.

В 2017 году верхний предел страховой базы составляет 876 000 рублей. Величина страховых взносов для предпринимателя без наемных работников рассчитывается так:

ПЗС = ПЗС (ПФР) + ПЗС (ФФОМС), где:

- ПЗС (ПФР) - платежи ИП в Пенсионный фонд за себя;

- ПЗС (ФФОМС) - те же платежи, только в Фонд соцстраха.

Первые определяются так:

ПЗС (ПФР) = МРОТ × 12 × 0,26 + (В - 300) × 0,01, где:

- МРОТ - 7 800 рублей (с 1 июля текущего года);

- (В-300) - годовая выручка предпринимателя, превышающая максимум в 300 000 рублей.

Взносы в Фонд страхования рассчитываются следующим образом:

ПЗС (ФФОМС) = МРОТ × 12 × 0,051.

В этом случае максимальную величину платежей за себя в ПФР определяют так:

ВЗС (ПФР) = 8 × МРОТ × 12 × 0,26.

Здесь нужно напомнить, что предприниматели не обязаны оплачивать свое обязательное страхование. В итоге получаются суммы процентов страховых взносов, которые мы представили в таблице ниже.

Пониженная ставка

На применение имеют право налогоплательщики, достигшие максимального базового предела для начисления и прописанные в пунктах 4-10 статьи 427 Налогового кодекса. Однако последняя категория налогоплательщиков, будь то юридическое или физическое лицо, в случае несоблюдения условий НК РФ утрачивает право на использование пониженной ставки по страховым взносам в ФФОМС, ПФР, и ФСС.

Согласно законодательству они разделяются на группы:

- Льготные с дифференциацией по годам.

- Льготные недифференцированные.

- Льготные в комбинации с нулевыми.

Льготные с дифференциацией по годам

Проценты по страховым взносам для наглядности сведем в таблицу.

Эти ставки при соблюдении условий, прописанных в ст. 427 НК, обязательны для:

- Организаций, внедряющих интеллектуальные разработки.

- Хозяйств, выплачивающих заработную плату сотрудникам, работающим в особо выделенных экономических зонах (технико-внедренческих или производственно-промышленных).

Льготные недифференцированные

Какой процент страховых взносов относится к этой группе? Год от года не изменяются ставки для:

- Взносов на ОПС (8 %).

- Взносов на ОСС (2 %, для иностранцев - 1,8 %).

- Взносов на ОМС (4 %).

Они будут действовать до 2023 года для организаций, ведущих деятельность в сфере IT на всей территории страны, за исключением ОЭЗ или СЭЗ (особых или свободных экономических зон). Проценты по страховым взносам в СЭЗ Крыма, Севастополя и порту Владивостока закреплены следующие:

- Ставка на ОПС - 6 %.

- Ставка на ОСС - 1,5 %.

- Ставка на ОМС - 0,1 %.

Льготные в комбинации с нулевыми

Опция при соблюдении норм ст. 427 Налогового кодекса действует только для:

- Предпринимателей на ПСН (кроме видов деятельности, прописанных в подпунктах 19, 45-48 пункта 2 статьи 346.43 НК РФ).

- Организаций, работающих на УСН в сфере оказания услуг и производства товаров, прописанных в подп. 5 пункта 1 статьи 427 Налогового кодекса РФ.

- Благотворительных фирм и НКО.

- Фармацевтических компаний, применяющих ЕНВД.

Действующие ставки:

- На ОПС - 20 %.

- На ОСС и ОМС - нулевая.

Для резидентов «Сколково» - 14 % при нулевом проценте уплаты страховых взносов на ОСС и ОМС.

Дополнительные процентные ставки

Согласно статье 428 НК РФ, применять их, рассчитывая взносы на ОПС, должны работодатели на вредных (ставка - 9 %) и тяжелых (ставка - 6 %) производствах. При этом специальная оценка рабочего места не проводится. Вредность и тяжесть определяется по нормам законодательства. Если экспертиза прошла и документально доказана нестандартность рабочего места подкласса не ниже 3,1, то работодатель обязан платить дополнительные взносы, которые рассчитываются согласно ставкам этих подклассов. Так, например, за вредные условия труда страховой взнос составляет 2 %, а за опасные - 4.

Дополнительные ставки применяют и организации, которые предоставляют рабочие места:

- для членов экипажей вертолетов и самолетов (взносы на ОСС для них установлены в пределах 14 %);

- в сфере угольно-добывающей промышленности (взносы составляют - 6,7 %).

В обоих случаях платежи переводятся в ФНС России по линии начислений дополнительного социального страхования.

Право на нулевые ставки

Вплоть до 2027 года этой льготой пользуются организации-работодатели для судовых экипажей, зарегистрированных в Российском международном реестре. Это не касается танкеров, перевозящих или хранящих сырую нефть или продукты из нее в портах нашей страны. Также взносы за себя могут не платить предприниматели:

- Призванные на срочную службу в вооруженные силы РФ.

- Ухаживающие за ребенком до полутора лет (в сумме не более шести лет).

- Проживающие с супругом, работающем в деловом или дипломатическом представительстве России за границей (не более пяти лет подряд).

- Ухаживающие за инвалидом I группы, ребенком-инвалидом, гражданином старше 80 лет.

Страховые взносы индивидуальных предпринимателей

Нововведения этого года не коснулись алгоритма расчета платежей в различные фонды ИП за себя. Все так же необходимо перечислять взносы в фиксированном размере в ФФОМС и ПФР. Если годовой доход превысил 300 000 рублей, в Пенсионный фонд предприниматель обязан уплатить дополнительную сумму в размере 1 % от полученного сверх лимита дохода.

То есть ни суммы, ни учет страховых взносов для не изменились, за исключением конечного контрагента. Теперь это Федеральная Налоговая служба.

Страховые взносы с процентов по займу

Договор займа совершается в гражданско-правовом поле и регулируется Гражданским кодексом РФ. Выплаты по такому договору могут включаться в базу по страховым взносам, только если предметом соглашения будут выступать оказание услуг или выполнение работ. То есть указанные проценты не являются вознаграждением, поэтому с них не будут взиматься страховые взносы ни на обязательное медицинское или пенсионное страхование, ни на социальное страхование от профзаболеваний и несчастных случаев на рабочем месте.

Страховые взносы - это неналоговый сбор, который обязаны уплачивать все организации, а также индивидуальные предприниматели в РФ.

Виды страховых взносов

К страховым взносам относятся:

страховые взносы на обязательное пенсионное страхование (ОПС), уплачиваемые в Пенсионный фонд РФ;

страховые взносы на обязательное социальное страхование по временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ;

страховые взносы на обязательное медицинское страхование (ОМС), уплачиваемые в Федеральный фонд обязательного медицинского страхования РФ;

страховые взносы на травматизм (страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний).

Правовые основы

Вопросы страховых взносов регулируются рядом федеральных законов.

Главным среди них является Федеральный закон от 24.07.2009 N 212-ФЗ, который ввел систему страховых взносов в РФ.

Закон 212-ФЗ устанавливает:

круг плательщиков взносов;

облагаемый объект и базу;

тарифы страховых взносов;

порядок уплаты страховых взносов и контроль за их уплатой;

ответственность за нарушение законодательства о страховых взносах;

процедуру обжалования актов контролирующих органов и действий (бездействия) их должностных лиц.

Плательщики страховых взносов

Плательщики страховых взносов (страхователи) - это те лица, которые обязаны по закону уплачивать взносы на обязательное социальное страхование.

К плательщикам страховых взносов относятся:

1. Лица, производящие выплаты и иные вознаграждения физическим лицам (по трудовым или некоторым гражданско-правовым договорам):

организации;

индивидуальные предприниматели;

главы крестьянских фермерских хозяйств;

физические лица, не признаваемые индивидуальными предпринимателями, но использующие наемный труд других физических лиц для решения своих бытовых проблем (например, когда нанимается няня для ребенка или домработница).

2. Индивидуальные предприниматели, адвокаты, нотариусы, частные детективы и другие лица, которые осуществляют частную практику, уплачивают страховые взносы за себя и не производят выплат другим физическим лицам.

Если плательщик страховых взносов относится одновременно к нескольким указанным категориям (например, нотариус, имеющий наемных работников), то он исчисляет и уплачивает страховые взносы по каждому основанию.

Объект обложения страховыми взносами

Для организаций и индивидуальных предпринимателей объектом обложения признаются выплаты и иные вознаграждения, начисляемые:

В пользу физических лиц, работающих по гражданско-правовым договорам и трудовым договорам, предметом которых является выполнение работ, оказание услуг, за исключением вознаграждений, начисленных в пользу индивидуальных предпринимателей, адвокатов, нотариусов и иных лиц, которые осуществляют частную практику;

об отчуждении исключительного права на произведения науки, литературы, искусства;

издательскому лицензионному договору;

лицензионному договору о предоставлении права использования произведения науки, литературы, искусства;

В пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с действующим законодательством.

База для начисления страховых взносов

База для начисления страховых взносов для плательщиков страховых взносов равна сумме выплат и иных вознаграждений, начисленных плательщиками страховых взносов в пользу физических лиц, за исключением сумм, не подлежащих обложению страховыми взносами, за расчетный период.

При этом база для начисления страховых взносов рассчитывается отдельно по каждому физическому лицу с начала расчетного периода по окончании каждого календарного месяца нарастающим итогом.

При расчете базы учитываются вознаграждения, выплаченные как в денежной, так и в натуральной форме.

Базой по выплатам в натуральной форме является стоимость товаров (работ, услуг), полученных физическим лицом.

Расчетный и отчетный периоды

Для плательщиков страховых взносов установлены периоды для подведения итогов по уплате взносов - расчетный и отчетный периоды.

Расчетным периодом по страховым взносам признается календарный год.

По его итогам завершается формирование базы по страховым взносам за год, определяется сумма взносов к уплате в бюджеты фондов.

Отчетными периодами признаются первый квартал, полугодие, девять месяцев, календарный год.

По итогам отчетных периодов страхователи, производящие выплаты физическим лицам, должны представлять во внебюджетные фонды расчеты по начисленным и уплаченным страховым взносам.

Дата осуществления выплат и иных вознаграждений

Для организаций и индивидуальных предпринимателей датой осуществления выплат и вознаграждений является:

День начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты и иные вознаграждения).

Для физических лиц, не признаваемых индивидуальными предпринимателями:

День осуществления выплат и иных вознаграждений в пользу физического лица.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме .

Страховые взносы: подробности для бухгалтера

- Страховые взносы в 2018 году: разъяснения Минфина России

Рассматриваться как доплата страховых взносов в связи с неполной уплатой страховых взносов в установленный... услуг, уплачиваются страховые взносы на обязательное медицинское страхование и страховые взносы на обязательное пенсионное... гранта, подлежат обложению страховыми взносами. При этом уплата страховых взносов с данных выплат не... - работники не являются плательщиками страховых взносов. Установление отчислений страховых взносов с доходов граждан в...

- Суд разрешил не начислять страховые взносы: выгодная судебная практика для плательщиков страховых взносов

При рассмотрении споров относительно страховых взносов рассматривается правовая взаимосвязь между... для начисления страховых взносов названные выплаты, поскольку объектом обложения страховыми взносами признаются... Обстоятельства: Фонд социального страхования доначислил страховые взносы, пени, штраф, посчитав, ... Обстоятельства: Фонд социального страхования доначислил страховые взносы, пени, штраф, посчитав, ... организация должна была начислять страховые взносы по дополнительному тарифу, предусмотренному...

- Работа по договору ГПХ и пониженные тарифы страховых взносов

ГПХ как объект обложения страховыми взносами. Объект обложения страховыми взносами для организаций, производящих выплаты... тарифов. Использование пониженных тарифов страховых взносов предусмотрено для плательщиков страховых взносов, производящих выплаты и... применения организацией пониженных тарифов страховых взносов пониженные тарифы страховых взносов на обязательное пенсионное страхование... . Особенности заполнения расчета по страховым взносам. Форма расчета по страховым взносам, а также порядок...

- Камеральная проверка расчета по страховым взносам

Уплаты страховых взносов. Все контрольные процедуры в отношении плательщиков страховых взносов производятся... уплаты страховых взносов. Все контрольные процедуры в отношении плательщиков страховых взносов производятся... не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов. ФНС вправе... предельной величины; в сумме страховых взносов на обязательное пенсионное страхование, ... При приеме расчета по страховым взносам осуществляется сверка персонифицированных данных...

- Осенние победоносные решения по страховым взносам

По поводу начисления страховых взносов в распространенных ситуациях. Страховые взносы на «отказные» ... настаивают на необходимости начисления страховых взносов со стоимости компенсации работодателями... занижена база для исчисления страховых взносов вследствие невключения выплат работникам... Способ исполнения обязанности по уплате страховых взносов - самостоятельно налогоплательщиком либо путем... имущества плательщика страховых взносов. Поэтому постановление о взыскании страховых взносов за счет...

- Страховые взносы: новое в 2019 году

Предельные величины баз для начисления страховых взносов возросли, определены категории, имеющие право... на применение пониженных тарифов страховых взносов, изменился порядок подтверждения основного... предельные величины баз для начисления страховых взносов возросли, определены категории, имеющие... право на применение пониженных тарифов страховых взносов, изменился порядок подтверждения основного... экономической деятельности для установления тарифа страхового взноса на травматизм. Напомним, что...

- Уплата страховых взносов, если во вредных условиях труда работает совместитель

... (межотраслевым) соглашением и коллективными договорами. Страховые взносы и пенсия, оказывается, не всегда... постоянно. Но в отношении начисления страховых взносов особенности есть – применяются дополнительные тарифы... установлено, что если плательщик страховых взносов производит выплаты и иные вознаграждения... оказание услуг, признаются объектом обложения страховыми взносами, такие выплаты тоже облагаются взносами... на досрочное назначение пенсии уплата страховых взносов по дополнительному тарифу в...

- Страховые взносы по доптарифу необходимо платить и за работников-пенсионеров

Статьи дополнительных тарифов страховых взносов применяются следующие дополнительные тарифы страховых взносов на обязательное пенсионное... -ФЗ дополнительные тарифы страховых взносов в ПФР применяются для плательщиков страховых взносов – организаций в... , что дополнительный тариф страховых взносов, составляя солидарную часть страхового взноса, не зачисляется на индивидуальные... упомянутых видах работ; дополнительный тариф страховых взносов, уплачиваемый организациями в целях обеспечения...

- Страховые взносы в 2017 году. Разъяснения Минфина России

Физических лиц, уплата страховых взносов, представление расчетов по страховым взносам осуществлялись централизованно самой организацией... специальной оценки условий труда, страховые взносы исчисляются плательщиком страховых взносов со всех начисленных в... плательщиками страховых взносов сумм страховых взносов, правильно исчисленных и отраженных в расчетах по страховым взносам, которые... в базу для исчисления страховых взносов в части страховых взносов на обязательное социальное страхование...

- Расходы на охрану труда за счет страховых взносов в 2019 году

И профессиональных заболеваний (далее – страховые взносы от травматизма), подлежащих перечислению в... документов в ФСС Поскольку администратором страховых взносов на обязательное социальное страхование... отношении страхователей, у которых сумма страховых взносов, начисленных за предшествующий год, ... отношении страхователей, у которых сумма страховых взносов, начисленных за предшествующий год, ... ответственность за целевое использование сумм страховых взносов на финансовое обеспечение предупредительных...

- Расчет по страховым взносам: сдаем без ошибок

Касаются страховых взносов. В начале напомним, что расчет по страховым взносам сдается... величины базы для исчисления страховых взносов устанавливается ежегодно Правительством РФ. ... для начисления страховых взносов. Статья 431 «Порядок исчисления и уплаты страховых взносов, уплачиваемых... сумме страховых взносов на обязательное пенсионное страхование; в сумме страховых взносов на... не облагаемые страховыми взносами выплаты. Перечень сумм, не подлежащих обложению страховыми взносами, установлен...

- Применение пониженных тарифов страховых взносов турагентами-«упрощенцами»

Внимание: Право на пониженные тарифы страховых взносов плательщиков страховых взносов, применяющих УСНО, основной вид... , не подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов. Это установлено п... понять осторожность плательщиков страховых взносов можно: применение пониженных тарифов страховых взносов является одним из... /67604. Переплата по страховым взносам: вернуть или зачесть? При переплате страховых взносов, которая произошла...

- Реорганизация учреждения: НДФЛ и страховые взносы

Об особенностях начисления налогов, уплаты страховых взносов, заполнения и представления отчетов по... об особенностях начисления налогов, уплаты страховых взносов, заполнения и представления отчетов... предельной величины базы для исчисления страховых взносов на обязательное социальное страхование... базы для исчисления страховых взносов в случае преобразования плательщика страховых взносов. Итак, при... юридического лица. База для начисления страховых взносов не является предметом передачи правопреемнику...

- Деятельность ИП велась неполный расчетный период. Как исчислить страховые взносы?

Контролирующие органы разъясняют: фиксированные страховые взносы по итогам расчетного периода... деятельности соответствующий фиксированный размер страховых взносов определяется пропорционально количеству... расчете суммы страховых взносов в ПФР Фиксированным размером страховых взносов в ПФР... месяц деятельности фиксированный размер страховых взносов определяется пропорционально количеству... апрель – сентябрь). Следовательно, сумма страховых взносов, подлежащая уплате индивидуальным предпринимателем за...

- Нарушение порядка исчисления и уплаты авансовых платежей по страховым взносам: правомерен ли штраф?

Неправильного исчисления страховых взносов или других неправомерных действий (бездействия) плательщиков страховых взносов, в виде... применяется к плательщикам страховых взносов после передачи функции администрирования страховых взносов налоговым органам. К... к ответственности плательщиков страховых взносов за нарушение законодательства РФ о страховых взносах (утверждены Распоряжением... (бездействию) по неуплате страховых взносов относится неуплата недоимки по страховым взносам, пеней, штрафов в...

Работодатели - ключевые участники российской пенсионной системы. Страховые взносы на обязательное пенсионное страхование, которые они начисляют и уплачивают в ПФР с выплат и иных вознаграждений в пользу работников, - это будущие пенсии их сотрудников и выплата пенсий нынешним пенсионерам.

Пенсионный фонд России является администратором страховых взносов на обязательное пенсионное и обязательное медицинское страхование.

Плательщиками страховых взносов являются:

- лица, производящие выплаты и иные вознаграждения физическим лицам:

- организации;

- индивидуальные предприниматели (в том числе главы КФХ);

- физические лица, не являющиеся индивидуальными предпринимателями;

- самозанятое население: индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой, арбитражные управляющие не производящие выплаты и иные вознаграждения физическим лицам и уплачивающие страховые взносы за себя.

ВАЖНО! Для самозанятого населения с 1 января 2016 года в целях раздельного учета страховых взносов внесены изменения в коды подвидов доходов бюджетов для КБК, применяемых для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере:

Исчисленные с суммы дохода плательщика, не превышающие предельной величины дохода;

Исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода (1%).

Введены новые КБК для уплаты страховых взносов на обязательное медицинское страхование в фиксированном размере.

ВАЖНО! Для всех категорий плательщиков с 1 января 2016 года внесены изменения в коды подвидов доходов КБК в целях раздельного учета пеней и процентов по соответствующему платежу.

Порядок уплаты страховых взносов

15 число каждого месяца - последний день уплаты страховых взносов на обязательное пенсионное и обязательное медицинское страхование за предыдущий месяц. Уплачивать необходимо ежемесячно. Если последний день срока приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день. Начисленные, но неуплаченные в срок страховые взносы признаются недоимкой и подлежат взысканию.

22% - основной тариф страховых взносов на обязательное пенсионное страхование.

+ 10% тарифа страховых взносов, если величина базы для начисления страховых взносов у работодателя больше установленной величины.

5,1% - тариф страховых взносов на обязательное медицинское страхование.

796 000 рублей - предельная величина базы, с которой уплачиваются страховые взносы в систему обязательного пенсионного страхования в 2016 году (в соответствии с Постановлением Правительства РФ от 26.11.2015 №1265).

ВАЖНО! С 2015 года уплата страховых взносов на обязательное медицинское страхование в бюджет ФОМС производится по установленным тарифам со всех без ограничения сумм выплат и иных вознаграждений в пользу физического лица за соответствующий финансовый год, за исключением сумм, не подлежащих обложению страховыми взносами в соответствии со статьей 9 Федерального закона № 212-ФЗ.

База для начисления страховых взносов определяется отдельно в отношении каждого работника с начала расчетного периода по истечении каждого календарного месяца нарастающим итогом. При исчислении страховых взносов по дополнительному тарифу для отдельных категорий работодателей, имеющих рабочие места на вредных и опасных производствах, положение по ограничению базы для начисления страховых взносов не применяется.

Уплачивать страховые взносы по каждому виду страхования необходимо отдельными расчетными документами, которые направляются в банк с указанием соответствующих счетов Федерального казначейства и кодов бюджетной классификации.

Страховые взносы на обязательное пенсионное страхование необходимо уплачивать без деления на страховую и накопительную части.

При отсутствии банка плательщики страховых взносов - физические лица могут уплачивать страховые взносы бесплатно через кассу местной администрации либо через организацию федеральной почтовой связи.

Коды бюджетной классификации (КБК) для уплаты страховых взносов можно .

ВАЖНО! Сумму страховых взносов, подлежащую перечислению в соответствующие государственные внебюджетные фонды, работодатели должны определять точно - в рублях и копейках. До 2015 года сумму страховых взносов, подлежащую перечислению в соответствующие фонды, определяли в полных рублях.

Уплата страховых взносов на обязательное медицинское страхование, а также подготовка отчетности по уплаченным и начисленным платежам происходит по той же схеме, что и на обязательное пенсионное страхование. При перечислении страховых взносов в фонды обязательного медицинского страхования страхователь обязан указывать в платежных поручениях свой регистрационный номер.

ВАЖНО! С 2015 года банки обязаны выдавать органам контроля за уплатой страховых взносов справки о наличии счетов в банках и (или) об остатках денежных средств на счетах, выписки по операциям на счетах организаций, индивидуальных предпринимателей в банках в течение трех дней со дня получения мотивированного запроса органа контроля за уплатой страховых взносов (Порядок представления банками информации о наличии счетов, об остатках денежных средств на счетах, выписок по операциям на счетах по запросам территориальных органов ПФР, а также соответствующих форм справок и выписки, утвержден Постановлением Правления ПФ РФ от 14.10.2015 № 377п).

ВАЖНО! С 2015 года с выплат иностранным гражданам и лицам без гражданства (за исключением высококвалифицированных специалистов), временно пребывающим на территории РФ, начисляются пенсионные взносы вне зависимости от срока действия заключенных трудовых договоров.

Исчерпывающую информацию и консультацию о порядке уплаты страховых взносов можно получить в территориальном органе Пенсионного фонда России по месту регистрации страхователя. Помимо этого, на сайте ПФР в «Кабинете страхователя» страхователь может посмотреть реестр платежей, получить справку по сверке расчетов, оформить платежное поручение, рассчитать взносы, выписать квитанции и многое другое в режиме реального времени. Кроме того, в разделе «Электронные сервисы» есть сервис «Формирование платежных документов» , с помощью которого можно подготовить платежное поручение.

Начислять страховые взносы обязаны организации и ИП, которые привлекают работников на основании трудового договора или договора ГПХ . Предприниматели также платят взносы «за себя» по фиксированным ставкам. Правильно исчисленные и вовремя уплаченные страховые взносы защитят от претензий налоговой службы.

Зачем нужны страховые отчисления

Цель социального страхования — защита и содержание лиц, которые не принимают участия в общественном труде. Принцип работы механизма страхования прост: плательщики регулярно перечисляют взносы в соответствующие фонды, а когда происходит страховой случай, фонды выплачивают предусмотренные законом суммы. Так, ФСС оплачивает часть больничного, ПФР начисляет пенсионные выплаты и т.д.

Виды обязательных страховых платежей

Обязательные страховые взносы включают 4 вида платежей:

- Пенсионные взносы (ОПС) - состоят из 2 частей: страховой и накопительной;

- Медицинские взносы (ОМС);

- Взносы на случай временной нетрудоспособности и в связи с материнством (ВНиМ) - идут на выплату пособий по болезни, уходу в декрет и т.п.;

- Взносы от несчастных случаев на производстве и профзаболеваний (НСиПЗ).

С 2017 года отчисления на ОПС, ОМС и ВНиМ контролируются налоговыми органами и регулируются гл. 34 НК РФ . Взносы от НСиПЗ утверждены в Федеральном законе от 24.07.98 № 125-ФЗ и Федеральном законе от 22.12.2005 № 179-ФЗ и перечисляются в ФСС.

Плательщики страховых отчислений

На выплаты в пользу иностранцев взносы начисляются в зависимости от правового статуса и заключенного договора.

Отдельно выделяются высококвалифицированные специалисты-иностранцы. Если такому специалисту присвоен статус временно пребывающего, никакие взносы не начисляются, если временно или постоянно проживает в РФ, — взносы платятся на ОПС и ВНиМ.

На какие суммы взносы начислять не нужно

Выплаты, которые не перечислены в упомянутых перечнях и не относятся к трудовым (премии к юбилею, санаторные путевки за счет работодателя и т.п.), служат причиной споров между страхователями и контролирующими органами. Работодатели считают, что на подобные суммы не нужно начислять взносы, но сотрудники налоговой службы и фондов придерживаются противоположной позиции. Свою правоту приходится отстаивать в суде, судебная практика по вопросу противоречива.

База для исчисления взносов

База, на которую начисляются страховые взносы, определяется нарастающим итогом в течение года и рассчитывается по окончании каждого месяца. Итоговая сумма взносов равна произведению облагаемой базы и соответствующего тарифа взносов.

Для начисления взносов на ВНиМ Правительством РФ установлена предельная величина, которая индексируется каждый год. В 2019 году ее размер 865 000 рублей, следовательно, взносы на ВНиМ начисляются, пока облагаемая база сотрудника не достигнет предельной величины.

Для взносов на ОПС лимит не установлен, но с выплат сверх предельной величины, которая в 2019 году составила 1 150 000 рублей, взносы платятся по пониженному тарифу — 10% или 0% для льготных категорий.

По взносам на ОМС и от НСиПЗ предельная база не ограничена, пониженных тарифов не предусмотрено.

Тарифные ставки по взносам

До 2020 года плательщики, для которых ст. 427 НК РФ не устанавливает пониженные тарифы, начисляют взносы по указанным в ст. 425 НК РФ ставкам (см. таблицу).

Фиксированные ставки по взносам для ИП

Порядок уплаты взносов «за себя» отличается от правил для работодателей. Обязательные платежи ИП установлены в фиксированной сумме по взносам на ОПС и ОМС. Взносы от НСиПЗ начислять не нужно, а по ВНиМ — по желанию ИП. Если предприниматель решил перечислять взносы на ВНиМ, он регистрируется в ФСС и платит по фиксированной ставке: в 2019 году — 3 925,44 руб.

Сумма отчислений на ОПС различается в зависимости от дохода предпринимателя в 2019 году:

- до 300 000 руб. - ставка 29 354 руб.;

- больше 300 000 руб. - платеж рассчитывается как 29 354 + 1% от дохода свыше 300 000 руб. и ограничен 234 832руб.

На ОМС в 2019 году предприниматели заплатят 6 884 руб.

Если ИП отработал не полный календарный год, размер фиксированных платежей исчисляется по фактически отработанному времени.

Как посчитать сумму страховых взносов

Работодатели обязаны ежемесячно рассчитывать и платить страховые взносы, размер которых определяется по формуле:

Из суммы ежемесячного платежа по ВНиМ работодатель вычитает пособия, выплаченные в течение месяца, которые должны оплачиваться ФСС (три дня больничных и т.п.). Если размер пособия превышает взносы, образуется переплата, которую возвращается плательщику или зачитывается в счет будущих платежей.

Когда перечислять страховые платежи

Согласно п.3 ст. 431 НК РФ , работодатели платят взносы до 15 числа месяца, который идет за месяцем начисления платежа, включительно. Страховые взносы за июнь перечисляются до 15 июля, за июнь — 15 августа и т.д. Стоит учитывать, что если 15-е число выпадает на выходной, то срок переносится на следующий ближайший рабочий день. На каждый вид взносов формируется отдельная платежка с указанием КБК соответствующего платежа.

Индивидуальные предприниматели платят взносы на ОПС по фиксированной ставке до 31 декабря отчетного года. Платеж по 1%-м взносам перечисляется не позднее 1 июня следующего за отчетным года. Взносы на ОМС предприниматели должны заплатить до 31 декабря отчетного года, такой же срок предусмотрен для взносов на ВНиМ.

В какой отчетности отражаются страховые платежи

Ежемесячно работодатели сдают в ПФР персонифицированный отчет формы СЗВ-М в срок до 15 числа следующего за отчетным месяца. Сведения до 25 человек разрешается подать на бумаге, от 25 и выше — в электронном виде по ТКС.

К ежеквартальной отчетности относятся форма 4-ФСС и Расчет по страховым взносам. Расчет по страховым взносам подается в налоговую службу до 30 числа месяца, который следует за I-м кварталом, полугодием, 9-ю месяцами, годом. Он отражает сведения по взносам на ВНиМ, ОМС и ОПС. Работодатели, среднесписочная численность персонала которых более 25 человек, сдают отчет в электронной форме по ТКС, менее 25 — на бумаге.

Отчет по взносам от НСиПЗ по форме 4-ФСС подается в ФСС до 20 числа месяца, который следует за I-м кв-м, полугодием, 9-ю месяцами и годом на бумажном носителе. Если отчет отправляется по ТКС, срок сдачи переносится на 5 дней, т.е. до 25 числа.

Годовая отчетность по взносам состоит из формы СЗВ-СТАЖ, которая сдается до 1 марта следующего за отчетным года и реестра застрахованных лиц, если за них платились дополнительные взносы.

Облачный сервис Контур.Бухгалтерия для малого бизнеса автоматически рассчитает взносы и сформирует платежные поручения, а еще напомнит об уплате заранее. В сервисе вы можете легко вести учет, начислять зарплату, отправлять отчеты через интернет и пользоваться другими возможностями. Протестируйте сервис в течение 14 дней бесплатно.

Прошёл год, с тех пор как контроль за уплатой страховых взносов был снова передан Федеральной налоговой службе. По мнению чиновников, администирование взносов налоговыми инспекциями значительно лучше влияет их собираемость. За Фондом социального страхования оставили только сбор взносов на случай травматизма и профзаболеваний работников. Как рассчитывать и выплачивать страховые взносы в 2018 году - расскажем все изменения и свежие новости по этой теме.

Сколько должны платить ИП за себя

Сначала о размере взносов, которые каждый предприниматель должен вносить за себя в 2018 году, даже если он не ведёт реальную деятельность или не имеет доходов от бизнеса. Формула расчёта этих сумм по сравнению с прошлыми годами изменилась. Теперь взносы больше не привязаны к МРОТ, который показывает быстрый и значительный рост - с 7500 рублей на начало 2017 года до 9 485 рублей на начало 2018 года.

Ожидается, что МРОТ приравняют к минимальному прожиточному минимуму уже к . Если учесть, что эта сумма составляет 11 163 рубля, то прежняя привязка размера страховых взносов к минимальной зарплате вызвала бы резкий рост платежей ИП за себя. Чтобы этого не допустить, Правительство решило установить фиксированный размер страховых взносов на 2018 год.

Закон от 27.11.2017 № 335-ФЗ изменил нормы статьи 430 НК РФ, установив страховые взносы ИП на 2018 год в фиксированной сумме:

- на обязательное пенсионное страхование - 26 545 рублей ;

- на обязательное медицинское страхование - 5 840 рублей .

Таким образом, каждому предпринимателю надо будет заплатить за себя в 2018 году не менее 32 385 рублей , что, по сравнению с предыдущим годом, означает рост на 4395 рублей. Если предприниматель был зарегистрирован в этом качестве не весь год, то годовая сумма соответственно пересчитывается.

Не изменилось правило расчёта дополнительного взноса при доходах свыше 300 000 рублей за год: по-прежнему для пенсионного страхования взимается 1% от суммы сверх лимита. Также продолжает действовать ограничение размера взносов предпринимателя за своё пенсионное страхование. Максимальные взносы в ПФР в 2018 году ИП за себя составляют 212 360 рублей: из расчёта 8 * 26 545 * 12 месяцев * 26%. Взносы на своё социальное страхование ИП за себя выплачивают добровольно.

В таблице указаны обязательные платежи предпринимателя в 2018 году, рассчитанные по новому закону

Сроки уплаты платежей ИП частично изменились: фиксированная сумма в 32 385 рублей должна быть уплачена не позднее 31 декабря 2018, а дополнительный 1%-ный взнос теперь можно уплатить позже - до 1 июля 2019 года, а не до 1 апреля, как было раньше.

ИП Сергиенко А.М. получил в 2018 году доход в 1,3 млн рублей. Дополнительный взнос на пенсионное страхование составит ((1 300 000 - 300 000) * 1%) = 10 000 рублей. То есть, всего ИП Сергиенко А.М. должен заплатить за себя при таком доходе 42 385 рублей. При этом, фиксированная сумма в 32 385 рублей должна быть перечислена не позже 31.12.18, а 10 000 рублей могут быть уплачены как в 2018 году, так и до 01.07.19 года.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Сколько должны перечислять плательщики взносов за работников

Согласно новой главе 34 НК РФ плательщиками страховых взносов (кроме ИП без работников, нотариусов, адвокатов, занимающихся частной практикой) являются также лица, производящие выплаты и иные вознаграждения физическим лицам. К этой категории относятся:

- работодатели по трудовым договорам;

- заказчики по гражданско-правовым договорам;

- обычные физические лица, не зарегистрированные в качестве ИП.

Взносы плательщики выплачивают за свой счёт, а не удерживают их из выплат физическому лицу. Тарифы страховых взносов в 2018 году за сохранились на прежнем уровне и составляют в общем случае 30% от выплат работникам. Кроме того, есть некоторые категории плательщиков, для которых ставка страховых взносов в 2018 году существенно снижена. Чтобы иметь возможность производить отчисления по этим пониженным тарифам, плательщик должен соблюдать обязательные условия статьи 427 НК РФ.

Постановлением Правительства РФ от 15.11.2017 № 1378 установлена предельная база для начисления страховых взносов в 2018 году:

- на пенсионное страхование - 1 021 000 рублей;

- на обязательное социальное страхование - 815 000 рублей.

По достижению этих выплат (отдельно по каждому работнику) плательщик выплачивает взносы . Если же плательщик входит в льготную категорию, то после достижения предельной базы взносы за пенсионное и социальное страхование работника не выплачиваются. Что касается выплат на медицинское страхование, то их тариф по достижению предельной базы не меняется.

Страховые взносы в 2018 году ставки, установленные Налоговым Кодексом Российской Федерации (таблица общих и пониженных тарифов)

Пенсионное страхование | Социальное страхование | Медицинское страхование |

|

|---|---|---|---|

Страхователи, не имеющие права на льготы до достижения предельной базы для начисления взносов | 2,9% | 5,1% |

|

Страхователи, не имеющие права на льготы, после достижения предельной базы для начисления взносов | 5,1% |

||

1.Организации и ИП на УСН, по некоторым видам деятельности (ст. 427 НК РФ) 2. Аптеки, работающие на ЕНВД 3.ИП на ПСН, кроме занятых торговлей, общепитом, арендой 4. Некоммерческие и благотворительные организации на УСН | |||

1.Хозяйственные общества и партнёрства на УСН, внедряющие изобретения, патенты, образцы. 2.Ор-га-ни-за-ции и ИП, заключившие соглашения с особыми экономическими зонами на тех-ни-ко-внед-рен-че-скую и ту-рист-ско-ре-кре-а-ци-он-ную де-я-тель-но-сть | 13% | 2,9% | 5,1% |

| Аккредитованные IT-организации | 8% | 2% | 4% |

Страхователи в отношении членов экипажей судов, зарегистрированных в Российском международном реестре судов | |||

Участ-ни-ки про-ек-та «Скол-ко-во» в России | |||

1.Участники свободной экономической зоны на территории Республики Крым и Севастополя 2. Резиденты территории опережающего социально-экономического развития 3. Резиденты свободного порта «Владивосток» | 1,5% | 0,1% |

Дополнительно в ФСС уплачивается взнос на обязательное страхование от несчастных случаев на производстве и профзаболеваний (от 0,2% до 8,5%). Сроки перечисления взносов за работников не изменились: не позднее 15-го числа месяца, следующего за отчетным (п.3 ст. 431 НК РФ).

Новая отчётность по взносам

Хотя с 2017 года все функции по контролю за уплатой взносов (кроме взносов за травматизм) переходят к ФНС, осталась отчётность, которую надо сдавать в фонды.

В Пенсионный фонд :

- ежемесячная - не позднее 15 числа месяца, следующего за отчётным (ранее было до 10 числа);

- раз в год сведения персонифицированного учета (СЗВ-Стаж) - не позднее 1 марта 2019 года за 2018.

В Фонд социального страхования :

- обновлённая форма , сроки сдачи те же - не позднее 20-го числа месяца, следующего за отчётным кварталом (на бумажном носителе) и не позднее 25-го числа для электронной отчётности (при количестве работников более 25 человек).

В налоговую инспекцию сдаётся , который объединил в себе в себе сведения, ранее входившие в формы РСВ и 4-ФСС. Сдавать единый расчёт по взносам надо не позднее 30-го числа следующего за отчётным периодом (п. 7 ст. 431 НК РФ).

Как самому избавиться от порчи в домашних условиях – снять негатив с человека

Как самому избавиться от порчи в домашних условиях – снять негатив с человека Приснилось что мне наступили на ногу

Приснилось что мне наступили на ногу Логика. Логические функции. Решение уравнений

Логика. Логические функции. Решение уравнений Как-то вечером патриции собрались у капитолия

Как-то вечером патриции собрались у капитолия План и продольный профиль

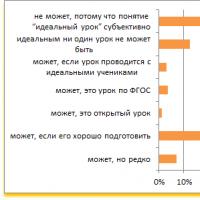

План и продольный профиль Эссе на тему: «Какой он – современный урок»

Эссе на тему: «Какой он – современный урок» Что такое Present Continuous?

Что такое Present Continuous?